一、2022年最新个人独资企业所得税怎么计算

应纳的个人所得税税款,按年计算,分月或者分季预缴。

投资者应当在每月或者每季度终了后7日内预缴,年度终了后30日内,投资者向主管税务机关报送《个人独资企业和合伙企业投资者个人所得税申报表》,并附送年度会计决算报表和预缴个人所得税纳税凭证。

年度终了后3个月内汇算清缴,多退少补。

2、汇算清缴地点投资者应向企业实际经营管理所在地主管税务机关申报缴纳个人所得税。

投资者从合伙企业取得的生产经营所得,由合伙企业向企业实际经营管理所在地主管税务机关申报缴纳投资者应纳的个人所得税,并将个人所得税申报表抄送投资者。

3、投资者兴办两或以上企业时的汇算清缴投资者兴办两个或两个以上企业的,应分别向企业实际经营管理所在地主管税务机关预缴税款。

年度终了后办理汇算清缴时,区别不同情况分别处理:(1)投资者兴办的企业全部是个人独资性质的,分别向各企业的实际经营管理所在地主管税务机关办理年度纳税申报,并依所有企业的经营所得总额确定适用税率,以本企业的经营所得为基础,计算应缴税款,办理汇算清缴;

(2)投资者兴办的企业中有合伙性质的,投资者应向经常居住地主管税务机关申报纳税,办理汇算清缴,但经常居住地与其兴办企业的经营管理所在地不一致的,应选定其参与兴办的某一合伙企业的经营管理所在地为办理年度汇算清缴所在地,并在5年内不得变更。

5年后需要变更的,须经原主管税务机关批准。

(3)投资者兴办两个或两个以上企业的,向企业实际经营管理所在地主管税务机关办理年度纳税申报时,应附注从其他企业取得的年度应纳税所得额;

其中含有合伙企业的,应报送汇总从所有企业取得的所得情况的《合伙企业投资者个人所得税汇总申报表》,同时附送所有企业的年度会计决算报表和当年度已缴个人所得税纳税凭证。

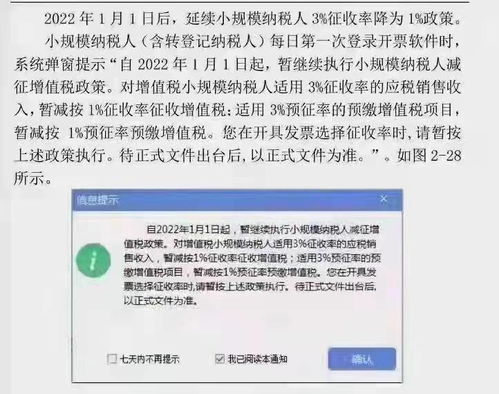

二、请问2022年小规模公司升级为一般纳税人公司,需要多长时间,多少费用?谢谢。

按照《一般纳税人认定管理办法》规定,增值税一般纳税人和小规模纳税人的划分标准,一是销售额标准,即工业企业应税销售额在50万元以上,商业企业应税销售额在80万元以上的为一般纳税人,低于该标准的为增值税小规模纳税人,指在连续12个月内的滚动销售额累计数字;

二是会计核算标准,即低于前边应税销售额标准的小规模纳税人,只要会计核算健全,能够准确提供销项税额、进项税额和税务机关要求的其他资料,经税务机关批准也可认定为一般纳税人。

展开全部

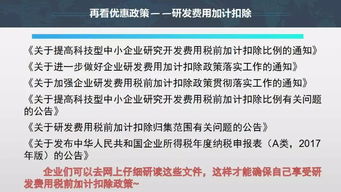

三、2022年汇算2022年度所得税时没有享受科技型中小企业研发费加计75%,请问今年可以追溯享受吗?

国家税务总局于2022年五月又发布了财税〔2022〕34号《财政部 税务总局 科技部关于提高科技型中小企业研究开发费用税前加计扣除比例的通知》,其中明确指出:科技型中小企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,在2022年1月1日至2022年12月31日期间,再按照实际发生额的75%在税前加计扣除;

形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。

四、2022年个人所得税怎么申报

公司代扣代缴的,签订三方协议,进地税申报系统就可以申报,个人、个体或个人独资企业的要到地税大厅去申报

五、想知道2022年社保按照最低3082的缴费基数个人和公司分别缴纳多少钱,个人一共要扣除多少?

社保缴费比例1、养老保险:①个人缴费根据职工本人上一年度月平均工资(最低数为上年全市职工工资的60%;

最高数为上年全市职工工资的300%)的8%缴纳。

②单位缴费根据职工本人上一年度月平均工资的22%缴纳。

2006年1月1日起,人社部将个人养老账户的规模统一由本人缴费工资的11%调整为8%。

此前的政策是个人缴费全部和单位缴费的3%计入个人养老账户,单位缴纳的19%划转为社会统筹,而新政策将单位缴费的3%也划入社会统筹用来解决养老空账问题。

2、医疗保险:单位10%,个人2%+3元;

3、失业保险:单位1%,个人0.2%;

4、工伤保险:根据单位被划分的行业范围来确定它的工伤费率,在0.5%~2%之间;

5、生育保险:单位0.8%,个人不交钱。

六、2022年企业税收优惠政策有哪些

2022年小微企业的企业所得税优惠政策为的年应纳税所得额50万元的,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

在2022年的最新规定中,将这一上限提高到了100万元,且年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税,大大降低了小伟企业的缴税成本。

根据《关于扩大小型微利企业所得税优惠政策范围的通知》(已作废)第一条 自2022年1月1日至2022年12月31日,将小型微利企业的年应纳税所得额上限由30万元提高至50万元,对年应纳税所得额低于50万元(含50万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

政策文件:《国家税务总局关于贯彻落实扩大小型微利企业所得税优惠政策范围有关征管问题的公告》(国家税务总局公告2022年第23号)规定:符合条件的小型微利企业,在预缴和年度汇算清缴企业所得税时,通过填写纳税申报表的相关内容,即可享受减半征税政策,无需进行专项备案。

扩展资料:自2022年1月1日至2022年12月31日,将小型微利企业的年应纳税所得额上限由30万元提高至50万元,对年应纳税所得额低于50万元(含50万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

前款所称小型微利企业,是指从事国家非限制和禁止行业,并符合下列条件的企业:(一)工业企业,年度应纳税所得额不超过50万元,从业人数不超过100人,资产总额不超过3000万元;

(二)其他企业,年度应纳税所得额不超过50万元,从业人数不超过80人,资产总额不超过1000万元。

参考资料来源:股票百科——关于扩大小型微利企业所得税优惠政策范围的通知参考资料来源:国家税务总局 关于扩大小型微利企业所得税优惠政策范围的通知

七、如何理解2022年度应交所得税=(10000-4000÷10×6/12×50%)×25%,为什么乘以50%

答案没错,但是计算过程有问题,自行研发的无形资产达到预定可使用状态时,应该按照150%摊销,50%应该替换成150%

参考文档

下载:贵州轮胎股份有限公司2017年所得税多少.pdf《证券转股票多久到账》《当股票出现仙人指路后多久会拉升》《股票账户多久不用会失效》下载:贵州轮胎股份有限公司2017年所得税多少.doc更多关于《贵州轮胎股份有限公司2017年所得税多少》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/subject/46029389.html