一、假如你有资本金100万,具体分析如何进行股票、基金、外汇、保险(任选三个)的的理财和 ...?

20W投资股票,主要根据大盘走势和国家经济环境来选择仓位控制…… 20W投资外汇,前提是你具备交易的能力及很好的交易心理,这样可以让你在任何的经济背景下都具备盈利的可能性。

对于保险的投资,选择保终身或养老保险,并要求送附加的个险,对于保险的总投入不超过25W,可以选择每年缴5W,总缴5年。

这一块主要保障你的未来生活和保障,盈利的可能性为零。

剩下的35W,应该做一些实业的投资,或你够聪明,可以拿来做 VC/PE 的项目投资…… 这样分配的原因很简单:商者无域,相融共生。

你即有增值的可能性,也有获取暴利的可能性,更具备日常生活的稳定性。

更多详情请点击"查看原帖"

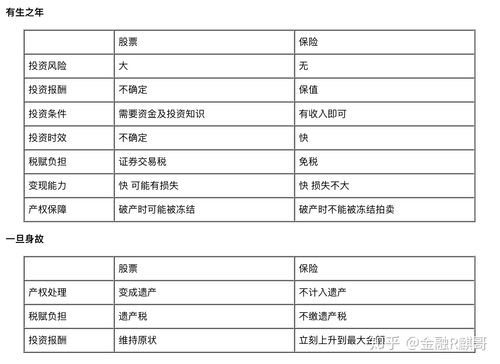

二、保险与股票最基本的区别?

保险是用少许的金钱去创造大笔的现金。

而股票却是用一大笔钱去赚小笔钱。

而且存在还大的风险。

三、富豪们该如何充分利用保险进行家庭投资

对于高净值客户,也许他的家人未来会十分在意他的财产分配问题,保险金的受益人是由投保人来决定的,并且投保人有权变更受益人,个别客户的家庭关系很复杂,用保险金进行家庭财产的分割,也是一种方法。

第三,股东互保。

随着民营经济的兴起,许多人都采取股份制、合伙制创办企业。

而民营企业一般规模小、抗风险能力比较弱。

比如说,一家企业有三个股东,一旦三人中有一人出了意外,这个股东的家属很可能会要求撤股,但股东当初的投资早已变成了固定资产或者由于流动性的需要一时无法变现,企业就会因为一方股东撤股而面临解体的危险。

若这个股东的家属不撤股,企业合伙大多又都是冲着个人去的,其家属不懂经营管理也会让企业遭受损失。

而现在有一个股东互保的办法就可以轻易解决,即三个股东都买保险,受益人是其他股东。

这样即使一个人出了意外,也可以用保险赔偿金赎回这个人的股份,企业仍然能保持正常的发展。

第四,转嫁个人的人身风险。

一般地,有五千万以上资产的私营企业老总,会把比较多的资金用于企业的流动资产,但是会考虑将500万元储蓄到银行,以防备万一自身发生什么风险的时候,来保证家人的生活。

其实如果他们把这500万元也投入到企业的经营中去,保守来讲每年能够带来10%的经营效益,也就是50万元。

则不妨进行这样的安排:每年购买50万元的保险,保额的赔付能达到500万元,这样剩下的450万元就可以投入到企业的经营中去,盘活了资金,提高了资金的利用率。

如果你是一个对资金很关心的企业家,为什么不用更好的办法调整你的资金的配置呢? 第五,维持高品质的生活。

由于高净值客户多半是家庭以至家族的顶梁柱,他们的健康关系到整个企业的健康运作。

一旦他本人发生了意外,家庭以后的现金流就中断了,原来的美好生活就会显现出危机。

生命本无价,但可以以一个最简单的方法测算一下。

假设某君30岁,年收入100万元,计划60岁退休,那么在未来30年,他可以给家庭带来3000万元的收入,那么说其生命价值3000万元一点不过分。

但如果该君10年后发生意外,那么这个家庭少收入了2000万元,对家庭来讲是多么大的损失!哀叹之余,还能说什么呢?如果此君生前投保了相应额度的寿险,那么发生之后,3000万元立即进入这个家庭,此君生命价值没有丝毫损失,对家庭同样尽到了自己的责任。

四、本人有车有房银行4万元存款月入7000,小孩2岁有保险,请问如何用这4万进行投资理财

个人投资理财方式较多,如:定期、国债、受托理财、基金等等,若您持我行卡购买,建议您可以到我行网点咨询理财经理的相关建议。

五、高一政治,保险股票债券储蓄这四种那种是针对风险的投资方式,谢啦

股票是一种高风险高收益的投资方式,债券中,投资企业债券的风险和收益大于金融债券,也大于国债投资,储蓄投资的风险相对与投资股票 债券的风险较小,当然收益也较少!

六、储蓄、债券、股票、保险等投资方式有什么区别?

储蓄:眼前一两个月要用的钱,债券:主要是国债、地方政府债券以及银行发行的“金融债券“ 债券相对银行储蓄来讲,收益会相对高一点点。

股票:对非专业人士,收益非常不稳定。

保险:分为两种:

七、保险资金都怎么样投资呢?

八、保险资管愿意投资哪些类型的股票

你去看下四大保险公司的年报,半年报,季报就一目了然了。

平安主要投资银行股,特别是四大行。

人寿重仓民生银行和证券股。

新华喜欢买同行的股票,重仓太保和平安。

太保喜欢银行和基建,如中国建筑和大秦铁路。

祝投资顺利。

九、保险资金都怎么样投资呢?

都是投资实业或者证券市场

参考文档

下载:如何利用保险投资股票.pdf《今天买入股票最快多久能打新》《外盘股票开户要多久才能买》《转账到股票信用账户上要多久》《股票停牌重组要多久》下载:如何利用保险投资股票.doc更多关于《如何利用保险投资股票》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/subject/32990957.html