一、什么是货币型基金、债券型基金、混合型基金和股票型…

货币型基金是一种开放式基金,按照开放式基金所投资的金融产品类别,人们将开放式基金分为四种基本类型:即股票型基金、混合型基金、债券型基金、货币型基金,前两类属于资本市场,后一类为货币市场。

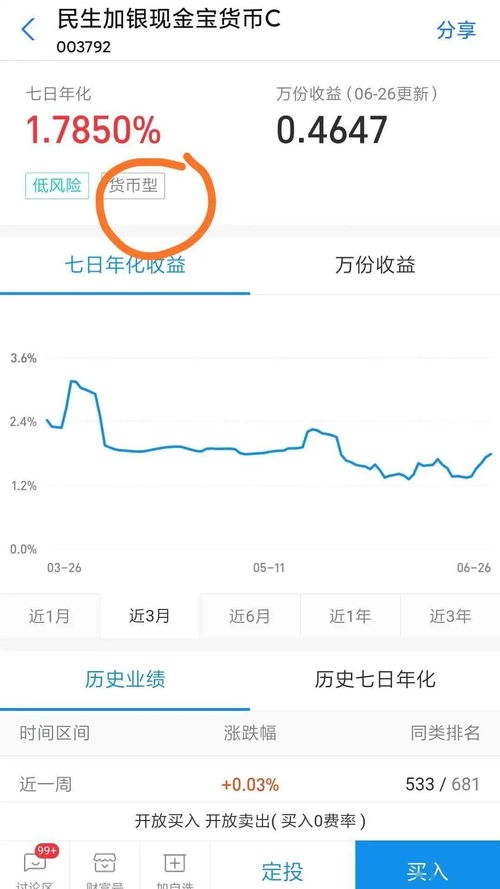

货币型基金主要投资于债券、央行票据、回购等安全性极高的短期金融品种,又被称为“准储蓄产品”,其主要特征是“本金无忧、活期便利、定期收益、每日记收益、按月分红利”。

一般情况下,投资者盈利的概率为99.84%;

预计收益率在1.8—2%之间,高于一年期定期存款1.8%的利息,而且没有利息税;

随时可以赎回,一般可在申请赎回的第二天资金到帐,非常适合追求低风险、高流动性、稳定收益的单位和个人。

债券型基金顾名思义是以债券为主要投资标的的共同基金,除了债券之外,尚可投资于金融债券、债券附买回、定存、短期票券等,绝大多数以开放式基金型态发行,并采取不分配收益方式,合法节税。

目前国内大部分债券型基金属性偏向于收益型债券基金,以获取稳定的利息为主,因此,收益普遍呈现稳定成长。

混合型基金是指投资于股票、债券以及货币市场工具的基金,且不符合股票型基金和债券型基金的分类标准。

根据股票、债券投资比例以及投资策略的不同,混合型基金又可以分为偏股性基金、偏债型基金、配置型基金等多种类型 。

所谓股票型基金,是指60%以上的基金资产投资于股票的基金。

二、什么是股票,基金,国债?

股票 就是股份有限公司分成n分,每一份等于一份权利,这一份就叫做股票。

基金 就是邀请理财专家来管理和投资的一个机构国债 一国家的名义向大众或机构募集资金用来建设或是用于政府开支,并规定每年的利息和规定什么时候国家回收。

三、国债和货币基金相比,哪个收益高

国债和货币基金相比,差不多少,相对国债偏高一点,但没有股票账户中的货币基金更灵活、更方便,随时可以退出换股票,全年算起来还是货币基金收益更高一点。

四、什么是货币市场基金?什么是股票基金?他们有什么区别?

货币市场基金是指投资于货币市场上短期有价证券的一种基金。

该基金资产主要投资于短期货币工具如国库券、商业票据、银行定期存单、政府短期债券、企业债券等短期有价证券。

股票基金是以股票为投资对象的投资基金,是投资基金的主要种类。

股票基金的主要功能是将大众投资者的小额投资集中为大额资金。

投资于不同的股票组合,是股票市场的主要机构投资者。

股票基金作为一种投资工具,在股市中占有重要地位。

货币型基金收益和风险较小,股票型基金收益和风险较高货币市场基金除具有收益稳定、流动性强、购买限额低、资本安全性高等特点外, 货币市场基金还有其它一些优点,比如可以用基金账户签发支票、支付消费账单;

通常被作为进行新的投资之前暂时存放现金的场所,这些现金可以获得高于活期存款的收益,并可随时 撤回用于投资。

五、债券基金,股票基金,货币市场基金是按基金的什么进行划分的

债券基金,股票基金,货币市场基金是按基金投资中,主要持有债券、股票、货币的比例进行划分的。

一般在发行公告中都有详细说明。

六、什么是货币型基金、债券型基金、混合型基金和股票型基金?

什么是股票型基金?什么是债券型基金?什么是货币市场基金? 广发基金答:《证券投资基金运作管理办法》规定: (一)百分之六十以上的基金资产投资于股票的,为股票基金;

(二)百分之八十以上的基金资产投资于债券的,为债券基金;

(三)仅投资于货币市场工具的,为货币市场基金;

(四)投资于股票、债券和货币市场工具,并且股票投资和债券投资的比例不符合第(一)项、第(二)项规定的,为混合基金;

从风险系数来看,由高至低排列为:股票型基金、债券基金、货币市场基金;

从收益率来看,股票型基金高于债券基金,债券基金略高于货币市场基金。

(广发基金管理公司供稿)

七、什么是货币型基金、债券型基金、混合型基金和股票型…

货币型基金是一种开放式基金,按照开放式基金所投资的金融产品类别,人们将开放式基金分为四种基本类型:即股票型基金、混合型基金、债券型基金、货币型基金,前两类属于资本市场,后一类为货币市场。

货币型基金主要投资于债券、央行票据、回购等安全性极高的短期金融品种,又被称为“准储蓄产品”,其主要特征是“本金无忧、活期便利、定期收益、每日记收益、按月分红利”。

一般情况下,投资者盈利的概率为99.84%;

预计收益率在1.8—2%之间,高于一年期定期存款1.8%的利息,而且没有利息税;

随时可以赎回,一般可在申请赎回的第二天资金到帐,非常适合追求低风险、高流动性、稳定收益的单位和个人。

债券型基金顾名思义是以债券为主要投资标的的共同基金,除了债券之外,尚可投资于金融债券、债券附买回、定存、短期票券等,绝大多数以开放式基金型态发行,并采取不分配收益方式,合法节税。

目前国内大部分债券型基金属性偏向于收益型债券基金,以获取稳定的利息为主,因此,收益普遍呈现稳定成长。

混合型基金是指投资于股票、债券以及货币市场工具的基金,且不符合股票型基金和债券型基金的分类标准。

根据股票、债券投资比例以及投资策略的不同,混合型基金又可以分为偏股性基金、偏债型基金、配置型基金等多种类型 。

所谓股票型基金,是指60%以上的基金资产投资于股票的基金。

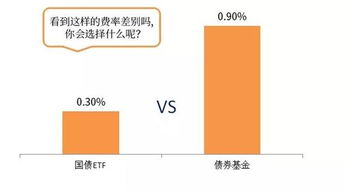

八、货币基金VS国债,哪个好

一、安全性货币基金和国债可以说是目前的投资产品中最安全的,几乎都是无风险的,所以安全性差不多。

二、资金的灵活性货币基金可以秒杀国债。

货币基金在工作日(非周五)下午3点前买入,次日就有收益,第三天就可以随时赎回,到账时间要看具体的货基,有些是秒到,有些是T+1。

而国债要持有6个月以上才能赎回(必须去柜台办理),而且赎回的时候会损失一定的利息。

三、收益率昨天货币基金的7日年货收益率平均水平在4.7%之间(小她的现金宝是4.797%),五年期电子式国债的票面利率是4.22%(2021年10月的利率)。

从以上三点来看,现在的利率行情,货币基金无论从哪方面来说都是胜于国债的。

九、谁知道哪些是货币基金?哪些是债券基金?

货币基金的好处是没有利息税,货币基金一般是作为活期储蓄的替代品的,做得好的货币基金才有可能比一年期定期存款利率要高,通常比三个月定期存款税后利息要高一点点。

个人推荐嘉实货币基金。

债券基金---80%以上的基金资产投资于债券,收益率相对稳定.长期预期收益高于货币市场基金股票基金主要面临系统性风险、非系统性风险以及主动操作风险。

系统性风险即市场风险,是指由整体政治、经济、社会等环境因素对证券价格所造成的影响。

系统性风险包括政策风险、经济周期性波动风险、利率风险、购买力风险、汇率风险等。

这种风险不能通过分散投资加以消除,因此又被称为不可分散风险。

非系统性风险是指个别证券特有的风险,包括企业的信用风险、经营风险、财务风险等。

主动操作风险是指由于基金经理主动性的操作行为而导致的风险,如基金经理不适当地对某一行业或个股的集中投资给基金带来的风险。

股票基金通过分散投资可以降低个股投资的非系统性风险,但却不能回避系统投资风险。

而操作风险则因基金不同差别很大。

债券基金和货币市场基金 债券基金和货币市场基金都会面临利率风险、信用风险、提前赎回风险以及通货膨胀风险。

利率风险是指利率变动给债券价格带来的风险。

债券的价格与市场利率变动密切相关,且呈反方向变动。

当市场利率上升时,大部分债券的价格会下降;

当市场利率降低时,债券的价格通常会上升。

信用风险是指债券发行人没有能力按时支付利息与到期归还本金的风险。

由于我国货币市场基金不得投资于剩余期限高于397天的债券,投资组合的平均剩余期不得超过180天,实际上货币市场基金的风险相对比较低。

混合基金 混合基金的风险主要取决于股票与债券配置的比例大小。

一般而言,偏股型基金的风险较高,但预期收益率也较高;

偏债型基金的风险较低,预期收益率也较低;

股债平衡型基金的风险与收益则较为适中。

参考文档

声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/subject/31936979.html