一、怎么从资产负债表计算筹资总额,股权融资和债权融资额?在线等,求专业的解答一下啊,我好凌乱那!!!!!

债务融资的主要渠道:银行贷款、租赁、商业票据和债务证券。

债务性融资 债务性融资指收购企业通过举债的方式筹措并购所需的资金。

这种方式主要包括向银行等金融机构贷款和向社会发行债券。

(1)贷款。

这是最传统的并购融资方式。

其优点是手续简便,融资成本低,融资数额巨大。

其缺点是必须向银行公开自己的经营信息,并且在经营管理上受制于银行。

此外,要获得贷款一般都要提供抵押或者保证人,这就降低了企业的再融资能力。

(2)发行债券。

这种方式的最大优点是债券利息在企业缴纳所得税前扣除,减轻了企业的税负。

此外,发行债券可以避免稀释股权。

其缺点是债券发行过多,会影响企业的资本结构,降低企业的信誉,增加再融资的成本。

债务融资 债务融资是指企业通过举债筹措资金,资金供给者作为债权人享有到期收回本息的融资方式。

相对于股权融资,它具有以下几个特点: (1)短期性。

债务融资筹集的资金具有使用上的时间性,需到期偿还。

(2)可逆性。

企业采用债务融资方式获取资金,负有到期还本付息的义务。

(3)负担性。

企业采用债务融资方式获取资金,需支付债务利息,从而形成企业的固定负担。

股权融资 股权融资是指资金不通过金融中介机构,借助股票这一载体直接从资金盈余部门流向资金短缺部门,资金供给者作为所有者(股东)享有对企业控制权的融资方式。

它具有以下几个特点: (1)长期性。

股权融资筹措的资金具有永久性,无到期日,不需归还。

(2)不可逆性。

企业采用股权融资勿须还本,投资人欲收回本金,需借助于流通市场。

(3)无负担性。

股权融资没有固定的股利负担,股利的支付与否和支付多少视公司的经营需要而定。

二、怎么从资产负债表计算筹资总额,股权融资和债权融资额?在线等,求专业的解答一下啊,我好凌乱那!!!!!

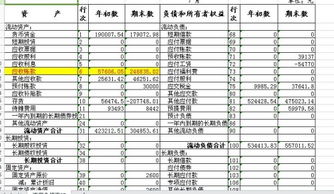

在资产负债表中,流动负债栏中短期借款和交易性金融负债是筹资,非流动负债栏中长期借款、应付债券和长期应付款是筹资,所有者权益(股东权益)栏中的实收资本(股本)是筹资,那资产负债表中的筹资总额就是这六项的和。

股权融资的有实收资本(股本),债权融资的是前面的五项。

内源筹资的留存收益也在资产负债表中,是盈余公积和未分配利润两项

三、股权融资和债权融资都需要什么费用?

股权融资和债权融资都是融资手段,在正规的平台实施,都需要付佣金,也就是服务费。

债权融资后期要付出高额利息,股权融资要回馈分红。

股权融资是指出让股权获得投资。

债权融资是指借贷,付出利息。

通俗解释为:债权融资:我资助你,你还我本金和利息;

股权融资:我资助你,你给我公司股份。

目前股权融资主要是股权众筹模式,目前股权众筹有三种模式,平台对接中介型,领投跟投型,投资管理型,前两种收佣金,第三种免费。

四、公司融资分钱中股权融资是怎样规定的

股权质押融资股权质押融资,是指出质人以其所拥有的股权这一无形资产作为质押标的物,为自己或他人的债务提供担保的行为。

把股权质押作为向企业提供信贷服务的保证条件,增加了中小企业的融资机会。

对于中小企业来说,以往债权融资的主要渠道是通过不动产抵押获取银行贷款。

由于大多数中小企业没有过多的实物资产进行抵押,各地政府为帮助这些中小企业获得资金,提出利用企业股权质押进行融资。

——恩美路演

五、债务融资和股权融资

债务融资的主要渠道:银行贷款、租赁、商业票据和债务证券。

债务性融资 债务性融资指收购企业通过举债的方式筹措并购所需的资金。

这种方式主要包括向银行等金融机构贷款和向社会发行债券。

(1)贷款。

这是最传统的并购融资方式。

其优点是手续简便,融资成本低,融资数额巨大。

其缺点是必须向银行公开自己的经营信息,并且在经营管理上受制于银行。

此外,要获得贷款一般都要提供抵押或者保证人,这就降低了企业的再融资能力。

(2)发行债券。

这种方式的最大优点是债券利息在企业缴纳所得税前扣除,减轻了企业的税负。

此外,发行债券可以避免稀释股权。

其缺点是债券发行过多,会影响企业的资本结构,降低企业的信誉,增加再融资的成本。

债务融资 债务融资是指企业通过举债筹措资金,资金供给者作为债权人享有到期收回本息的融资方式。

相对于股权融资,它具有以下几个特点: (1)短期性。

债务融资筹集的资金具有使用上的时间性,需到期偿还。

(2)可逆性。

企业采用债务融资方式获取资金,负有到期还本付息的义务。

(3)负担性。

企业采用债务融资方式获取资金,需支付债务利息,从而形成企业的固定负担。

股权融资 股权融资是指资金不通过金融中介机构,借助股票这一载体直接从资金盈余部门流向资金短缺部门,资金供给者作为所有者(股东)享有对企业控制权的融资方式。

它具有以下几个特点: (1)长期性。

股权融资筹措的资金具有永久性,无到期日,不需归还。

(2)不可逆性。

企业采用股权融资勿须还本,投资人欲收回本金,需借助于流通市场。

(3)无负担性。

股权融资没有固定的股利负担,股利的支付与否和支付多少视公司的经营需要而定。

六、股权融资额怎么计算?

股权融资就是发行股票,股东投钱给公司,股东投资了多少,融资额就是多少啊,当然了,如果是上市发行股票,要扣掉相应的交易费用

七、债权融资与股权融资是甚么??

是根据融资活动中当事人的法律关系和法律地位划分的.是指当事人之间通过建立债权债务关系进行融资活动,债务人的法律责任是要依照融资合同规定按时向债权人支付利息,偿还本金

八、什么是债权融资?什么是股权融资?分别适用于哪些情况?

答:企业的目标是实现股东财富或企业价值的最大化。

为了实现企业的目标,必然会有资金需求。

融资即对资金的融通,是企业为满足对资金的需求而采取的措施。

融资租赁则是一种融资技术。

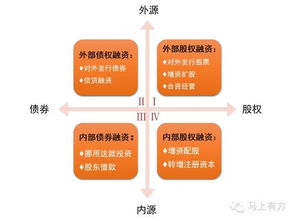

按性质分类,有两种融资方式:债权融资和股权融资。

债权融资即通常所说的借债,即融通的资金构成企业的负债,债权人对债务不承担任何风险,而企业需要按约定到期偿还。

股权融资即通常所说的募集股本或增加新的股东,融通的资金不构成企业的负债,不需要偿还,但构成企业的股权,持股者承担经营的风险,享有按股分红的权利。

企业借债的后果,首先是必须按期还本付息;

企业的资产负债比上升;

企业的投资利润率有可能下降;

但原股东的权益份额不变。

下列情况适合采用债权融资: (1)企业的经营和发展缺乏资金;

(2)企业在市场营销、技术内涵和管理经验方面有一定的经验和水平;

(3)借债后,企业的资产负债比不会恶性上升;

(4)企业的投资利润率较好。

企业募集股本的后果:首先,对募集的股本金不需要还本付息;

企业的资产负债比下降;

企业的投资利润率可能上升;

但原股东的权益份额相对降低。

下列情况适合采用股权融资: (1)企业的经验和发展缺乏资金;

(2)企业在市场营销、技术内涵和管理经验上,需要新的股东的经验;

(3)新股东加入后,原股东的权益份额不会恶性下降;

(4)企业的投资利润率较差,需要在管理上进行调整。

参考文档

下载:股权融资和债权融资怎么计算.pdf《证券公司为什么涨停》《涨停资讯早知道用什么看》《三根大阳线是什么意思》下载:股权融资和债权融资怎么计算.doc更多关于《股权融资和债权融资怎么计算》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/store/76159661.html

李连收

李连收

发表于 2023-05-21 14:53回复 胡遂:一、风险不同:对于公司而言,股权融资的风险小于债权融资的风险。二、融资成本不同:从理论上讲,债权融资成本低于股权融资成本,其原因有二:1、债券利息在税前支付,可以抵减一部分所得税;2、债券投资风险小于股票投资,持有。

合同爸爸

合同爸爸

发表于 2023-04-11 15:17回复 江平:而相比较之下,债权人在公司财务明显出现资不抵债前兆的时候,会毫不客气地介入监督,并在必要时候进行财产清查,这种情况下谁都明白股权融资成本低于债券融资成本吧?说多了,呵呵~

弋腾

弋腾

发表于 2023-01-25 06:17回复 地理学:债权债务关系是现代社会经济关系中不可缺少的合理组成部分。债权融资是工业化与市场经济发展的必然产物。有两种基本形式,一种是叫做债权,一种叫做股权与股权融资。同样债权融资是工业化阶段一个最重要的市场化资金,积聚与集中。

香港人网

香港人网

发表于 2023-01-24 19:35回复 罗一秀:2、融资的目的不同。股权融资除了解决企业一定的财务资金问题,有时候,也是企业发展过程中的资源互助,就是用投资企业的资源帮助被投资企业快速发展。而债权融资是纯粹的财务融资,借款方仅仅是融资企业的金主。3、融资的力度与。