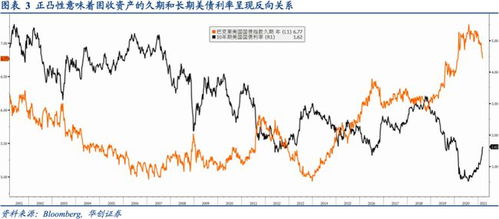

一、怎样看贷款证券的正凸性

这是新概念,我原来也不懂,现在找到了,和你分享一下:个人住房抵押贷款证券(RMBS)是信贷资产证券的一种,银行委托第三方机构将旗下优良的个人住房贷款以信托或债券形式出售给机构投资者,受托机构将所获利润根据事先与银行约定的比例交给银行。

所谓住房抵押贷款证券化,就是把金融机构发放的住房抵押贷款转化为抵押贷款证券(主要是债券),然后通过在资本市场上出售这些证券给市场投资者,以融通资金,并使住房贷款风险分散为由众多投资者承担。

从本质上讲,发行住房抵押贷款证券是发放住房抵押贷款机构的一种债权转让行为,即贷款发放人把对住房贷款借款人的所有权利转让给证券投资者。

住房抵押贷款证券是一种抵押担保证券(Mortgage-backed Security,简称 MBS),借款人每月的还款现金流,是该证券的收益来源。

二、如何理解可售回债券的凸性特征

不止可回售债券啊,绝大多数债券都是呈现正凸性的。

(分母上可以乘上2,如果分母不乘2,则要在凸性效应的分母上乘以2)(分母上可以乘上2,如果分母不乘2,则要在凸性效应的分母上乘以2)从公式上可以看出来,只要涨得快、跌得慢,或者正向价格波动比负向价格波动快,那么凸性就是正的。

可回售债券的凸性可以从两个角度来理解。

1、债券凸性是一种对投资者有利的特性,所以当债券对于投资者有利的时候,会呈现出凸性,即涨得快、跌得慢。

对于可售回债券(putable bond),由于嵌入了对投资者有利的期权,所以会呈现出比option-free bond更加大的正凸性。

2、当债券价格低于一定程度的时候,投资者会行使售回权力,所以债券价格理论上不会低于约定的回售价格,只会越来越趋近于回售价格,所以在高利率情况下的曲线会比option-free的债券上移,呈现出更大的凸性。

三、请问普通附息债券的凸性是大于小于还是等于0?为什么?

C/(1+r)的X次方 的二阶导数大于0,所以是大于0的望采纳

四、什么是债券凸性?

凸性是对债券价格利率敏感性的二阶估计,是对债券久期利率敏感性的测量。

在价格-收益率出现大幅度变动时,它们的波动幅度呈非线性关系。

由持久期作出的预测将有所偏离。

凸性就是对这个偏离的修正。

它由以下公式定义: 无论收益率是上升还是下降,凸性所引起的修正都是正的。

因此如果修正持久期相同,凸性越大越好。

五、跪求有关债券问题的答案~谢谢大家啦

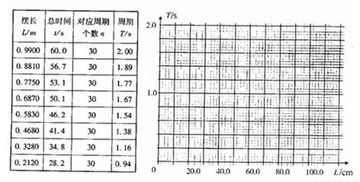

1、债券的久期久期表示了债券或债券组合的平均还款期限,它是每次支付现金所用时间的加权平均值,权重为每次支付的现金流的现值占现金流现值总和的比率。

久期越短,债券对利率的敏感性越低,风险越低;

反之,久期越长,债券对利率的敏感性越高,风险越高。

显然,用债券的久期比债券的到期收益率更加合理,因为它还考虑了票面利率、利息支付方式、市场利率等因素。

久期既然表示平均还款期限,当然不能为负。

久期的计算方法很多,最简单的一种为简单的平均久期。

久期用D表示。

D=1×w1+2×w2+…+n×wn wn表示第n年收回的现金流,逐年递加即可得到久期值。

债券组合的久期,用同样的计算方法加权平均即可。

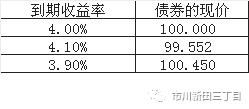

2、债券的凸度当两个债券的久期相同时,它们的风险不一定相同,因为它们的凸性可能是不同的。

在收益率增加相同单位时,凸性大的债券价格减少幅度较小;

在收益率减少相同单位时,凸性大的债券价格增加幅度较大。

因此,在久期相同的情况下,凸性大的债券其风险较小。

数学上讲,凸性是债券价格对到期收益率二次微分,再除以债券价格,或者说是二介导。

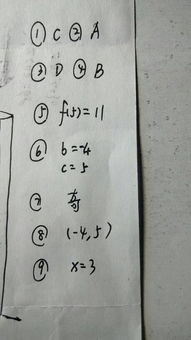

六、下列说法正确的是 A 10年期零息债券的凸度比10年期6%息票的债券要高

选择A、E。

到期时间相同零息债券凸度是大于附息债券的(类似于久期)。

久期相同的情况下,现金流越分散,凸度越大,所以附息的债券大于零息。

对于C,凸度跟债券的到期时间不是简单的正比例关系。

D、举例:可赎回债券E、正确

七、如何理解可售回债券的凸性特征

参考文档

下载:所有债券的凸性都是正数对吗.pdf《勤奋说人生就是什么相关股票》《股票移动平均线什么意思》《什么样的股票有连板的可能》《什么人不能买卖股票》《股票里有子午线吗》下载:所有债券的凸性都是正数对吗.doc更多关于《所有债券的凸性都是正数对吗》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/store/74758947.html

朱宸辉

朱宸辉

发表于 2023-02-18 14:08回复 姚子玲:是指名义利率。 所谓实际利率,都是扣除了通胀因素之后的,我们日常使用的利率,不管是银行存贷款利率还是债券收益率等等,都是名义利率,不考虑通胀因素。 拓展资料: 1. 名义利率就是你表面上可以获得的收益,实际利率是你。