一、请问以下面这个例子来说,如何计算夏普比率?

夏普比率的计算非常简单,用基金净值增长率的平均值减无风险利率再除以基金净值增长率的标准差就可以得到基金的夏普比率。

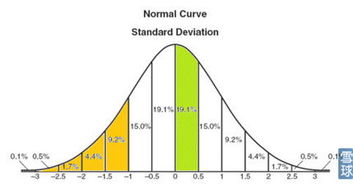

夏普比率计算公式:=[E(Rp)-Rf]/σp其中E(Rp):投资组合预期报酬率Rf:无风险利率σp:投资组合的标准差它反映了单位风险基金净值增长率超过无风险收益率的程度。

如果夏普比率为正值,说明在衡量期内基金的平均净值增长率超过了无风险利率,在以同期银行存款利率作为无风险利率的情况下,说明投资基金比银行存款要好。

夏普比率越大,说明基金单位风险所获得的风险回报越高。

二、例5-12,那个用年收益率得到的夏普比率0.36,怎么得来的,我怎么算都不对

用年收益率算夏普比率时,无风险收益率也应该变成年收益率,应该是0.5%*12=6%夏普比率=(12%-6%)/16.6%=0.36

三、乔的基金与标准普尔500的夏普比率分别是多少

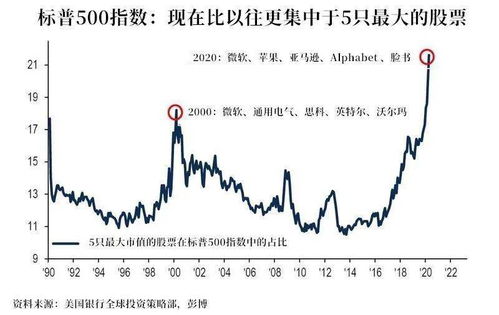

道琼斯股票指数是世界上历史最悠久的股票指数,它被称为股票价格平均数。

除了道琼斯股票价格指数,标准·普尔股票价格指数也非常有影响力的美国,它是全国最大的证券研究机构即本公司编制的标准·普尔股票价格指数。

英语纳斯达克股票市场的所谓全国证券交易商自动报价系统协会(NASDAQ),证券交易商自动报价系统,即全国协会,是由证券交易商协会(全国证券交易商协会)于1971年建成美国证券公司监管报告的股票买卖电子交易市场的股票交易价格。

四、请问以下面这个例子来说,如何计算夏普比率?

夏普比率的计算非常简单,用基金净值增长率的平均值减无风险利率再除以基金净值增长率的标准差就可以得到基金的夏普比率。

夏普比率计算公式:=[E(Rp)-Rf]/σp其中E(Rp):投资组合预期报酬率Rf:无风险利率σp:投资组合的标准差它反映了单位风险基金净值增长率超过无风险收益率的程度。

如果夏普比率为正值,说明在衡量期内基金的平均净值增长率超过了无风险利率,在以同期银行存款利率作为无风险利率的情况下,说明投资基金比银行存款要好。

夏普比率越大,说明基金单位风险所获得的风险回报越高。

五、谁来具体介绍下夏普里值

夏普里值(Shapley value)是合作博弈中的核心概念,也是夏普里-舒比克权力指数的重要内涵,夏普里值的产生与联盟博弈密切相关。

夏普里值得到的前提是各博弈联盟形成的可能性是均等的。

夏普里值的具体计算公式为: φi(n,v)={∑R〔vi(s)-v-1(s)〕}/n!夏普比率计算公式:=[E(Rp)-Rf]/σp 其中E(Rp):投资组合预期报酬率 Rf:无风险利率 σp:投资组合的标准差 目的是计算投资组合每承受一单位总风险,会产生多少的超额报酬。

比率依据资本市场线(Capital Market Line,CML)的观念而来,是市场上最常见的衡量比率。

当投资组合内的资产皆为风险性资产时,适用夏普比率。

夏普指数代表投资人每多承担一分风险,可以拿到几分报酬;

若为正值,代表基金报酬率高过波动风险;

若为负值,代表基金操作风险大过于报酬率。

这样一来,每个投资组合都可以计算Sharpe Ratio,即投资回报与多冒风险的比例,这个比例越高,投资组合越佳。

举例而言,假如国债的回报是3%,而您的投资组合预期回报是15%,您的投资组合的标准偏差是6%,那么用15%-3%,可以得出12%(代表您超出无风险投资的回报),再用12%÷6%=2,代表投资者风险每增长1%,换来的是2%的多余收益。

夏普理论告诉我们,投资时也要比较风险,尽可能用科学的方法以冒小风险来换大回报。

所以说,投资者应该成熟起来,尽量避免一些不值得冒的风险。

同时当您在投资时如缺乏投资经验与研究时间,可以让真正的专业人士(不是只会卖金融产品给你的SALES)来帮到您建立起适合自己的,可承受风险最小化的投资组合。

这些投资组合可以通过Sharpe Ratio来衡量出风险和回报比例。

夏普比率在运用中应该注意的问题夏普比率在计算上尽管非常简单,但在具体运用中仍需要对夏普比率的适用性加以注意: 1、用标准差对收益进行风险调整,其隐含的假设就是所考察的组合构成了投资者投资的全部。

因此只有在考虑在众多的基金中选择购买某一只基金时,夏普比率才能够作为一项重要的依据;

2、使用标准差作为风险指标也被人们认为不很合适的。

3、夏普比率的有效性还依赖于可以以相同的无风险利率借贷的假设;

4、夏普比率没有基准点,因此其大小本身没有意义,只有在与其他组合的比较中才有价值;

5、夏普比率是线性的,但在有效前沿上,风险与收益之间的变换并不是线性的。

因此,夏普指数在对标准差较大的基金的绩效衡量上存在偏误;

6、夏普比率未考虑组合之间的相关性,因此纯粹依据夏普值的大小构建组合存在很大问题;

7、夏普比率与其他很多指标一样,衡量的是基金的历史表现,因此并不能简单地依据基金的历史表现进行未来操作。

8、计算上,夏普指数同样存在一个稳定性问题:夏普指数的计算结果与时间跨度和收益计算的时间间隔的选取有关。

尽管夏普比率存在上述诸多限制和问题,但它仍以其计算上的简便性和不需要过多的假设条件而在实践中获得了广泛的运用。

参考文档

下载:股票夏普率怎么算.pdf《买股票买多久可以赎回》《股票涨30%需要多久》《股票停牌重组要多久》《公司上市多久后可以股票质押融资》下载:股票夏普率怎么算.doc更多关于《股票夏普率怎么算》的文档...

声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/store/34509397.html

隐黑

隐黑

发表于 2023-07-12 21:49回复 余正生:资本资产定价模型中的Beta是通过统计分析同-时期市场每天的收益情况以及单个股票每天的价格收益来计算出的。当Beta值处于较高位置时,投资者便会因为股份的风险高,而会相应提升股票的预期回报率。举个例子,如果一个股票的Beta... [详细]