一、请帮我做一道财务管理的股票估价与收益的计算题

展开全部1.预期投资收益率=无风险收益率+贝塔系数*(证券市场平均投资收益率-无风险收益率)=6%+2*(15%-6%)=24%2.根据股利固定增长模型P0=D0(1+g)/ (R-g )或D1/(R-g)。

而题目中的去年支付每股现金股利2元实际上就是式子中的D0(D1是预计未来一年的每股现金股利),每年增长率4%就是式子中的g,R就是预期收益率,即D公司股票的内在价值=2*(1+4%)/(24%-4%)=10.4元。

二、股票的内在价值怎么算

必要报酬率(用资本资产定价模型算得)=无风险报酬率+该股票的风险报酬率=1.2*(16%-10%)+10%=17.2%根据稳定股利增长模型计算该股票的未来市场价值为=D1/(r-g)=D0*(1+g)/(r-g)=4*(1+5%)/(17.2%-5%)=34.43所以只有当前股票的市场价格低于34.43元时,投资该股票才能获得未来溢价收益,才值得投资。

三、财务管理题目 某股票为成长率为5%的固定成长股,该股票目前股利为4元,假定市场无风险报酬率为10%,平均股

必要报酬率(用资本资产定价模型算得)=无风险报酬率+该股票的风险报酬率=1.2*(16%-10%)+10%=17.2%根据稳定股利增长模型计算该股票的未来市场价值为=D1/(r-g)=D0*(1+g)/(r-g)=4*(1+5%)/(17.2%-5%)=34.43所以只有当前股票的市场价格低于34.43元时,投资该股票才能获得未来溢价收益,才值得投资。

四、求助:《财务管理》计算公式!!!?

1.单利终值 F=P×(1+i×n) 2.单利现值 P=F/(1+i×n) 3.复利终值 F=P(1+i)^n 4.复利现值 P=F/(1+i)^n 5.普通年金终值的计算(已知年金A,求终值F) F==A×(F/A,i,n)=A×普通年金终值系数 6.偿债基金的计算 A=F×(A/F,i,n)。

7.普通年金现值 P=A×(P/A,i,n)=A×普通年金现值系数 8.年资本回收额的计算 A=P×(A/P,i,n)。

9.即付年金现值 P=A×(P/A,i,n)(1+i) P=A×[(P/A,i,n-1)+1] 10.递延年金终值 F=A(F/A,i,n) 式中,“n”表示的是A的个数,与递延期无关。

11.递延年金现值 计算方法一: 先将递延年金视为n期普通年金,求出在m期普通年金现值,然后再折算到第一期期初: P0=A×(P/A,i,n)×(P/F,i,m) 式中,m为递延期,n为连续收支期数。

计算方法二:先计算m+n期年金现值,再减去m期年金现值: P0=A×[(P/A,i,m+n)-(P/A,i,m)] 计算方法三: 先求递延年金终值再折现为现值: P0=A×(F/A,i,n)×(P/F,i,m+n) 12.永续年金的现值 永续年金的现值可以看成是一个n无穷大后付年金的现值. P(n→∞)=A[1-(1+i)^-n]/i=A/i 以上希望能帮到你,是我从我学的财务管理教材里面筛选出来的。

五、根据权益利润率如何确定股票的内在价值

将各年权益利润率按15%的资本成本率折现就可以了。

第10年及以后的权益利润率稳定在10%,折现为第10年的总权益利润率为:10%/15%=67%股票内在价值为:5+5*(20%/(1+15%)+20%/(1+15%)^2+20%/(1+15%)^3+20%/(1+15%)^4+20%/(1+15%)^5+18%/(1+15%)^6+16%/(1+15%)^7+14%/(1+15%)^8+12%/(1+15%)^9+67%/(1+15%)^10=5+5*(20%*0.870+20%*0.756+20%*0.658+20%*0.572+20%*0.497+18%*0.432+16%*0.376+14%*0.327+12%*0.284+67%*0.247)=5+5*(0.174+0.1512+0.1316+0.1144+0.0994+0.0778+0.0602+0.0458+0.0341+0.1655)=10.27故此公司股票内在价值为10.27元。

六、对某个公司的股价进行价值评估时,请问如何计算WACC值?谢谢.请生意经朋友帮忙

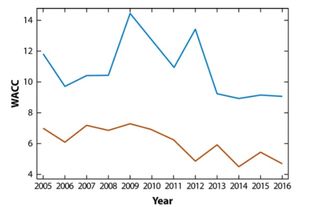

1、WACC模型估算,计算公式如下:WACC=Ke×E/(D+E)+Kd(1-t)×D/(D+E)式中:Ke权益资本成本Kd(1-t)税后债务成本E/(D+E)所有者权益占付息债务与所有者权益总和比例D/(D+E)付息债务占付息债务与所有者权益总和比例2、权益资本成本对于权益资本成本(Ke),采用了资本资产定价模型(CAPM),计算公式如下:Ke=Rf+?即Beta系数,测量待估资产(行业)与市场整体风险的相关性3、Beta系数对于Beta系数,通过同类上市公司价格变动与证券指数的相关性,考虑资本结构,获取剔除财务杠杆的β值,然后根据被评估对象目标资本结构转换为自身有财务杠杆的Beta系数,其计算公式为:βL=βU×〔1+(D/E)×(1-T)〕式中:βL有财务杠杆的贝塔系数βU无财务杠杆的贝塔系数D/E付息债务与所有者权益之比T所得税率

七、财务管理课后练习题怎么算?

甲企业股利支付率=每股股利÷每股收益=0.35÷0.5=70%甲企业股权资本成本=无风险利率+β×风险附加率=7%+0.75×5.5%=11.125%甲企业本期市盈率=[股利支付率×(1+增长率)]÷(股权成本-增长率)=[70%×(1+6%)]÷(11.125%-6%)=14.48甲企业预期市盈率=股利支付率÷(股权成本-增长率)=70%÷(11.125%-6%)=13.66乙企业股票价值=目标企业本期每股净利×可比企业本期市盈率=1×14.48=14.48(元/股)乙企业股票价值=目标企业预期每股收益×可比企业预期市盈率=1.06×13.66=14.48(元/股)

八、如何计算股票的实际市值价。

这个要综合来看的 不知道你说的0.0635是年报还是季报 按中报来计算的话0.0635乘以一般平均市盈率(一般情况下20到30倍是比较合理的 但是一不是绝对的)以25倍来算的话大概在3块钱左右比较合理 当然还有看公司的其他情况 如年复合增长 未分配利润 等 以我的认识来看 这个股票以现在这家公司目前的情况现在的价格也就值3块钱 当然前提是公司各项情况不变的情况下.

九、财务管理里股价上行乘数怎么用计算器计算

1.使用具有统计功能的计算器 2.按shift键再按stat启动统计功能,在输入数据,之后按data键,如是重复(不同计算器可能会先按data,再输数据) 3.均值等初等统计量按计算器上面的相应按键即可

参考文档

下载:股票的价值怎么计算 财务管理.pdf《什么是股票质押回购》《华灿光电是什么类型股票》《股票回购是市场价一半意味着什么》《腾讯股票今天为什么暴涨》《博时基金好吗》下载:股票的价值怎么计算 财务管理.doc更多关于《股票的价值怎么计算 财务管理》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/store/12491571.html