一、求股票的期望收益率和标准差

期望值=15%*40%+10%*60%=12%标准差=[40%*(12%-15%)^2+60%*(12%-10%)^2]^(1/2)=(0.4*0.0009+0.6*0.0004)^(1/2)=0.0006^(1/2)=0.0245

二、假定市场资产组合的风险溢价的期望值为8%,标准差为22%,如果一资产组合由25%的通

因为市场组合的风险溢价为8%,即E(rm)-rf=8%且beta1=1.10所以GM公司的风险溢价为E(r1)-rf=8%x1.1=0.088同样beta2=1.25所以Ford公司的风险溢价为E(r2)-rf=8%x1.25=0.1因为两支股票各占比25%和75%所以两个股票组合的风险溢价为(E(r1)-rf)w1+(E(r2)-rf)w2=0.088x25%+0.1x75%=9.7%(其中beta1即GM的beta,beta2即Ford的beta;

w1即GM股票所占比,w2即Ford股票所占比。

)

三、股票a和股票b的期望收益率和标准差分别为多少

1、E=0.15*40%+0.25*60%=0.21 2、σ1^2=0.1^2*(40%)^2+0.2^2*(60%)^2+2*0.1*0.2*40%*60%*0.5 σ2^2=0.1^2*(40%)^2+0.2^2*(60%)^2+2*0.1*0.2*40%*60%*(-0.5) 3、相关系数越大,组合的标准差越大,相关系数越小,组合的标准差越小 有个公式:σ^2=σA^2x^2+σB^2(1-x)^2+2σAσBx(1-x)ρAB 其中:x是股票A所占比重

四、股票知识中的标准差是什么意思?

股票投资中的标准差,指的就是其收益率的标准差,是投资时判断风险的一个参考数据。

标准差主要是根据股票净值于一段时间内波动的情况计算而来的。

一般而言,标准差愈大,表示股票净值的涨跌越剧烈,当然其潜在风险与潜在收益程度也较大。

股票的收益率标准差”是指过去一段时期内,股票每个月的收益率相对于平均月收益率的偏差幅度的大小。

股票的每月收益波动越大,那么它的标准差也越大。

五、当组合中股票种类非常多时,该组合标准差为多少

贝塔值等于证券a与市场组合协方差除以市场组合方差,相关系数*证券a标准差*市场组合标准差=证券a与市场组合协方差,所以β=0.9*0.12*0.2/(0.12^2)

六、期望收益和标准差?

组合期望收益=13%×30%+8%×70%=9.5% 方差=标准差×标准差 组合方差=(20%×20%)×30%+(12%×12%)×70%=0.02208 组合标准差=组合方差的平方根=14.86%

七、股票收益率的标准差怎么计算

具体我也不太清楚,所以帮你搜了一下,转发给你看,希望能帮到你!例子: 上面两个资产的预期收益率和风险根据前面所述均值和方差的公式可以计算如下:1。

股票基金 预期收益率=1/3*(-7%)+1/3*12%+1/3*28%=11% 方差=1/3[(-7%-11%)^2+(12%-11%)^2+(28%-11%)^2]=2.05% 标准差=14.3%(标准差为方差的开根,标准差的平方是方差)2。

债券基金 预期收益率=1/3*(17%)+1/3*7%+1/3*(-3%)=7% 方差=1/3[(17%-7%)^2+(7%-7%)^2+(-3%-7%)^2]=0.67% 标准差=8.2%注意到,股票基金的预期收益率和风险均高于债券基金。

然后我们来看股票基金和债券基金各占百分之五十的投资组合如何平衡风险和收益。

投资组合的预期收益率和方差也可根据以上方法算出,先算出投资组合在三种经济状态下的预期收益率,如下: 萧条:50%*(-7%)+50%*17%=5% 正常:50%*(12%)+50%*7%=9.5% 繁荣:50%*(28%)+50%*(-3%)=12.5%则该投资组合的预期收益率为:1/3*5%+1/3*9.5%+1/3*12.5%=9%该投资组合的方差为:1/3[(5%-9%)^2+(9.5%-9%)^2+(12.5%-9%)^2]=0.001%该投资组合的标准差为:3.08%注意到,其中由于分散投资带来的风险的降低。

一个权重平均的组合(股票和债券各占百分之五十)的...具体我也不太清楚,所以帮你搜了一下,转发给你看,希望能帮到你!例子:上面两个资产的预期收益率和风险根据前面所述均值和方差的公式可以计算如下:1。

股票基金 预期收益率=1/3*(-7%)+1/3*12%+1/3*28%=11% 方差=1/3[(-7%-11%)^2+(12%-11%)^2+(28%-11%)^2]=2.05% 标准差=14.3%(标准差为方差的开根,标准差的平方是方差)2。

债券基金 预期收益率=1/3*(17%)+1/3*7%+1/3*(-3%)=7% 方差=1/3[(17%-7%)^2+(7%-7%)^2+(-3%-7%)^2]=0.67% 标准差=8.2%注意到,股票基金的预期收益率和风险均高于债券基金。

然后我们来看股票基金和债券基金各占百分之五十的投资组合如何平衡风险和收益。

投资组合的预期收益率和方差也可根据以上方法算出,先算出投资组合在三种经济状态下的预期收益率,如下: 萧条:50%*(-7%)+50%*17%=5% 正常:50%*(12%)+50%*7%=9.5% 繁荣:50%*(28%)+50%*(-3%)=12.5%则该投资组合的预期收益率为:1/3*5%+1/3*9.5%+1/3*12.5%=9%该投资组合的方差为:1/3[(5%-9%)^2+(9.5%-9%)^2+(12.5%-9%)^2]=0.001%该投资组合的标准差为:3.08%注意到,其中由于分散投资带来的风险的降低。

一个权重平均的组合(股票和债券各占百分之五十)的风险比单独的股票或债券的风险都要低。

投资组合的风险主要是由资产之间的相互关系的协方差决定的,这是投资组合能够降低风险的主要原因。

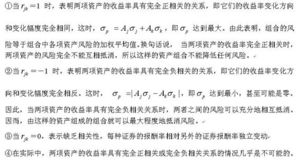

相关系数决定了两种资产的关系。

相关性越低,越有可能降低风险。

八、每只股票的方差是多少

资产组合的方差不仅和其组成证券的方差有关,同时还有组成证券之间的相关程度有关。

为了说明这一点,必须假定投资收益服从联合正态分布(即资产组合内的所有资产都服从独立正态分布,它们间的协方差服从正态概率定律),投资者可以通过选择最佳的均值和方差组合实现期望效用最大化。

如果投资收益服从正态分布,则均值和方差与收益和风险一一对应。

下面具体的计算让策略吧来告诉你:两个资产的预期收益率和风险根据前面所述均值和方差的公式可以计算如下:1。

股票基金 预期收益率=1/3*(-7%)+1/3*12%+1/3*28%=11% 方差=1/3[(-7%-11%)^2+(12%-11%)^2+(28%-11%)^2]=2.05% 标准差=14.3%(标准差为方差的开根,标准差的平方是方差)2。

债券基金 预期收益率=1/3*(17%)+1/3*7%+1/3*(-3%)=7% 方差=1/3[(17%-7%)^2+(7%-7%)^2+(-3%-7%)^2]=0.67% 标准差=8.2%注意到,股票基金的预期收益率和风险均高于债券基金。

然后我们来看股票基金和债券基金各占百分之五十的投资组合如何平衡风险和收益。

投资组合的预期收益率和方差也可根据以上方法算出,先算出投资组合在三种经济状态下的预期收益率,如下:萧条:50%*(-7%)+50%*17%=5% 正常:50%*(12%)+50%*7%=9.5%繁荣:50%*(28%)+50%*(-3%)=12.5%则该投资组合的预期收益率为:1/3*5%+1/3*9.5%+1/3*12.5%=9%该投资组合的方差为:1/3[(5%-9%)^2+(9.5%-9%)^2+(12.5%-9%)^2]=0.001%该投资组合的标准差为:3.08%注意到,其中由于分散投资带来的风险的降低。

一个权重平均的组合(股票和债券各占百分之五十)的风险比单独的股票或债券的风险都要低。

投资组合的风险主要是由资产之间的相互关系的协方差决定的,这是投资组合能够降低风险的主要原因。

相关系数决定了两种资产的关系。

相关性越低,越有可能降低风险。

参考文档

下载:股票标准差多少合适.pdf《股票更名一般停盘多久》《股票转营业部需多久》《股票复牌第二次临停多久》《股票日线周线月线时间多久》《股票多久才能卖完》下载:股票标准差多少合适.doc更多关于《股票标准差多少合适》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/read/46209597.html