一、ETF的套利方式?

《上海证券交易所证券投资基金上市规则》第22条规定:当日申购的基金份额,同日可以卖出,但不得赎回;

当日买入的基金份额,同日可以赎回,但不得卖出;

当日赎回的证券,同日可以卖出,但不得用于申购基金份额;

当日买入的证券,同日可以用于申购基金份额,但不得卖出。

解读这一规则,可以利用两个市场双边交易T+0的特性,在价格低的市场买入,在价格高的市场卖出。

按照上证50ETF公开披露的信息,申购赎回费不超过0.5%,基金交易费用不超过0.3%,证券交易费用不超过0.4%,总的交易成本不超过1.05%,具体做法如下: 1.当ETF二级市场价格<基金单位净值时,通过二级市场买进ETF,然后于一级市场赎回一篮子股票,再于二级市场中卖掉股票,赚取之间的差价。

比如,投资者现有资金1003000元,ETF二级市场价格1元,基金单位净值为1.05元,在场内买入基金份额1003000/[1×(1+0.3%)]=100万份,再将买入的基金份额赎回,并将赎回的一篮子股票卖出变现,数额为:1000000×1.05×(1-0.5%)×(1-0.4%)=1040571元,获利为1040571-1003000=37571元。

2.当ETF二级市场价格>基金单位净值时,首先在二级市场买进一篮子股票,然后在一级市场申购ETF,再于二级市场中以高于基金单位净值的价格将此申购得到的ETF卖出,赚取之间的差价。

比如,投资者现有资金1009020元,ETF二级市场价格1.05元,按基金净值1元先买入一篮子股票,在场外申购基金份额为1009020/[(1+0.4%)×1×(1+0.5%)]=100万份。

然后在场内卖出,变现1000000×1.05×(1-0.3%)=1046850元,获利为1046850-1009020=37830元。

二、ETF基金的套利模式有哪些

ETF的套利模式可以分为瞬间套利、延时套利及事件套利,跨日套利四种:1、事件套利包括利用成份股股改、增发等其他重大事件来进行套利。

2、瞬间套利则是指利用成份股突然涨跌停造成的ETF一、二级市场间的瞬间价差来进行套利。

3、而延时套利通常又被称为T+0趋势交易,也就是在正确判断市场及个股趋势的基础上通过申购ETF来实现个股的T+0交易。

4、跨日套利是通过ETF基金出现的折价或者溢价进行套利的一种模式,这是现在主要的套利方法,主要通过ETF的跨市场交易完成。

当ETF市价(即二级市场价格)高于ETF净值(即一级市场价格)时,ETF产生了溢价,此时投资者可以通过在股市中购买成分股组合,按照成分股规则申购成ETF份额,然后在二级市场以市价卖出进行套利;

ETF市价低于ETF净值,则称为ETF产生折价,投资者可以通过在二级市场上买入ETF份额并赎回其对应的一揽子股票,然后再从股市中卖出进行套利。

瞬间套利是ETF最基本的套利模式,然而随着市场对ETF的认识加深以及参与者的增多,这种套利模式目前的机会已经越来越少。

现在主要还是李咏基金的溢价进行套利。

三、ETF基金到底是怎么进行套利的。

ETF简述 ETF在我国指的是“交易型开放式指数基金”,在国际上通常被称为“交易所交易基金”(Exchange Traded Fund)。

ETF是一种在交易所上市交易、份额可变的一种开放式基金,交易手续与股票完全相同。

ETF管理的资产是一揽子股票组合,这一组合中的股票种类与某一特定指数,如上证50指数包涵的成份股票相同,每只股票的数量与该指数的成份股构成比例一致,ETF交易价格取决于它拥有的一揽子股票的价值,即“单位基金资产净值”。

ETF的投资组合通常完全复制标的指数,其净值表现与盯住的特定指数高度一致。

比如上证50ETF的净值表现就与上证50指数的涨跌高度一致。

在美国,ETF不一定盯住特定的指数,但也必须是一篮子股票,并且成分股票间的比例也是固定的。

ETF的交易运作 ETF结合了封闭式基金与开放式基金的运作特点。

在交易所二级市场上,所有投资人可以象购买封闭式基金那样买卖ETF;

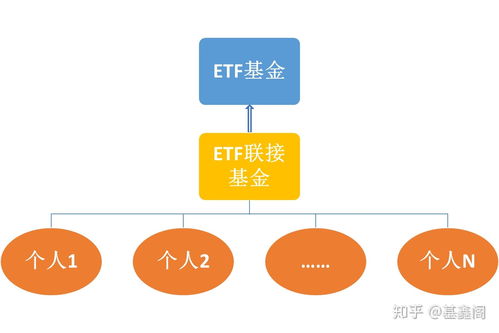

在一级市场上,机构投资者通过一篮子股票(而不是现金)申购ETF份额,而赎回时,机构投资人获得的是一篮子股票(而不是现金)。

之所以一级市场只有机构投资人参与,是因为一级市场上有最小申购、赎回底限,一般为100万份,普通投资人一般没有这么大资金量参与一级市场的交易。

ETF的套利 由于一级、二级两个市场的存在,将不可避免地出现价格不同步的情形,这就给机构利用做市商(见附一)制度进行跨市场的套利创造了条件,而套利交易最终会使套利机会消失,使得两个市场价格的差异化程度得到有效控制,保证了两个市场价格趋向的一致。

而因为一级市场只有机构等大投资者才能参与,故普通投资人无法参与ETF的套利交易。

以下我们就来解析套利的过程,从而理解ETF份额变动的原因。

ETF套利与份额变动 (以下用“投资人I”代表有一级市场交易资格的投资人) 一、当二级市场价格低于净值(折价交易状态)时的套利过程:投资人I在二级市场低价买入ETF份额,然后在一级市场按净值将份额赎回,再于二级市场将股票抛售,完成套利。

投资人I在二级市场低价买入ETF份额时,交易对象实际上是从二级市场的卖家,而非ETF本身,故份额在二级市场上买卖时,ETF的总份额是没有变化的。

而当投资人I在一级市场上赎回份额后,ETF的总份额是真实减少的。

二、当二级市场价格高于净值(溢价交易状态)时的套利过程:与折价交易时相反,投资人I将从二级市场买入一篮子股票,然后在一级市场按净值转换为ETF份额,再在二级市场将ETF高价卖掉,完成套利。

投资人I在一级市场申购ETF成功后,ETF的总份额是真实增加的;

而在二级市场卖出时,投资人I只是将ETF份额转换给其他人,并为对ETF份额产生影响。

综上所述,折价交易产生的套利会导致ETF总份额减少,而溢价交易产生的套利会导致ETF总份额的增加。

正常情况之下,套利活动会使套利机会迅速消失,并且没有哪种套利方式会占主导地位,套利方式的机会是平等的。

所以,从长期来看,ETF的份额变动不会由套利机会来主导,市场需求以及投资人的认可,才可能给ETF带来真正意义上的增量资金。

四、ETF基金如何套利

ETF也称交易所交易基金(ExchangeTradedFund),属于开放式基金的一种特殊类型,它综合了封闭式基金和开放式基金的优点。

投资者既可以在二级市场上买卖ETF份额,又可以向基金公司申购、赎回ETF份额。

由于同时存在二级市场交易和申购、赎回机制,投资者可以在ETF二级市场交易价格与基金份额净值之间存在差价时进行套利交易。

实际操作中,ETF实现套利有两种方式,当ETF溢价交易时,即二级市场价格高于其净值交易的时候,ETF的一级市场参与者可以通过买入与基金当日公布的一揽子股票构成相同的组合,在一级市场申购上证50ETF,然后在交易所卖出相应份额的上证50ETF.这样,如果不考虑交易费用,投资者在股票市场购入股票的成本应该等于ETF的单位净值,由于ETF在二级市场是溢价交易的,投资者就可以获取其中的差价。

而当ETF折价交易时,即二级市场价格低于其净值交易的时候,套利交易者可以通过相反的操作获取套利收益。

即ETF的一级市场参与者可以在二级市场买入上证50ETF,同时在一级市场赎回相同数量的ETF(得到的是代表ETF的组合股票),并在二级市场卖出赎回的股票。

如果不考虑交易费用和流动性成本,那么投资者在二级市场卖出所赎回的股票的价值应该等于其基金净值,由于ETF是折价进行交易的,因此套利者可以从中获利。

(主力资金异动,同步跟踪我的财富…) 字串6 ETF的二级市场交易类似股票,投资者可以通过任何一个证券公司以现金方式买卖ETF份额。

ETF二级市场交易的最小单位是一手(一手指 100份,约100元),资金门槛低,小额资金即可参与。

上证50ETF的二级市场交易费用远低于传统指数基金的申购赎回费用,频繁买卖的成本低;

二级市场交易类似股票,交易日内价格波动较大(而不像传统开放式指数基金每天只有一个成交价格——基金份额净值),方便投资者通过波段操作获得收益。

也就是说, ETF的收益源于指数的波动,而不一定是单边的上涨。

不过,遗憾的是,要进行“T+0”,资金必须在100万元以上,中小投资者无缘“T+0”。

五、如何进行ETF套利交易

当二级市场的价格低于份额净值时,投资者在二级市场买入ETF,然后在一级市场赎回股票,再在二级市场卖掉,所以折价套利总分额会减少,溢价套利则相反

六、如何利用ETF和股指期货进行套利

一般而言,指数期货的市场价格走势和现货指数市场价格走势保持着高度的同步性,指数期货价格和现货指数价格之间的相关性比较高。

然而当指数期货的市场价格与其合理价格之间产生较大的偏差时,就会使得这两个市场之间会产生一些价格偏差,这为在两个市场之间进行套利交易提供了基础。

在利用股指期货进行套利时,需要观察指数期货的变化。

一般来讲,指数期货的变化应该在一定的范围内,一旦指数期货的变化超出该范围,那么便存在着套利机会。

当指数期货的市场价格大于所给出的上限时,便进行正向套利,也就是买入现货指数,卖出指数期货;

当指数期货的市场价格小于所给出的下限时,便进行反向套利,也就是卖出现货指数,买入指数期货。

由于ETF没有印花税而只需要考虑ETF买卖的佣金,省去很多成本,同时ETF的流动行比较好,而且不像股票可能因为某种原因停牌,所以在这里我们利用ETF作为指数期货的现货来分析套利的上下限,并且得出结论:当指数期货的市场价格在上限和下限之间波动时,我们认为指数期货价格比较合理,此时不存在套利空间。

而当指数期货的价格超出上下限的范围时,就可以立即进入套利空间,获取低风险的套利收益。

ETF (Exchange Traded Fund)全称为交易型开放式指数基金。

它综合了封闭式基金和开放式基金的优点,投资者既可以在二级市场像买卖股票一样买卖ETF份额,又可以通过指定的ETF交易商向基金管理公司申购或赎回ETF份额,不过其申购和赎回必须以一篮子股票换取ETF份额或以ETF份额换回一篮子股票。

如果是进行正向套利操作的话,当指指数期货合约的实际价格高于现货ETF的价格,此时操作策略是买入ETF,卖出指数期货合约,我们的套利空间是指数期货和现货ETF之间的差价,在建仓时我们就已经锁定二者之间的差额,待到到期日时指数期货的价格收敛到现货的价格,进行平仓操作,从而获得无风险套利空间。

在正向套利操作期间,我们的成本主要有:1、买卖ETF的佣金;

2、买卖ETF的冲击成本;

3、指数期货的交易成本;

4、买卖指数期货合约的冲击成本。

所以当套利空间大于套利的成本时,便可以进行实际操作。

这样得到指数期货套利的上限是:现货ETF价格+交易成本;

如果是进行反向套利操作的话,当指指数期货的实际价格低于指数期货的理论价格,此时操作策略是卖出ETF,买入指数期货,我们的套利空间是现货ETF和指数期货之间的差价,在建仓时我们就已经锁定二者之间的差额,待到到期日时指数期货的价格收敛到现货的价格,进行平仓操作,从而平稳获得无风险套利空间。

在反向套利操作期间,我们的成本主要有:1、买卖ETF的佣金;

2、买卖ETF的冲击成本;

3、指数期货的交易成本;

4、买卖指数期货合约的冲击成本。

所以当套利空间大于套利的成本时,便可以进行实际操作。

这样得到指数期货套利的上限是:现货ETF价格-交易成本。

这样,我们得到了指数期货的区间定价模型的上下限: 上限:现货ETF价格+交易成本;

下限:现货ETF价格-交易成本。

当指数期货的市场价格在上限和下限之间波动时,我们认为指数期货价格比较合理,此时不存在套利空间。

七、ETF与股票之间究竟如何实现互换套利?

以50ETF举例: 这个是可交易型指数基金,对应的是相应的指数的成分股,基金经理按照成分股的权重,买入篮子股票,然后分成若干份基金份额供大家买卖。

当此基金的价格高于对应成分股的价格1%以上时,套利机会出现,此时大家可以买入这些成分股,换取基金份额,然后已基金价格卖出,这是的差价就是实现的盈利! 当此基金的价格低于一篮子股票的价格1%以上时,此时反向套利的机会出现,大家买入基金,然后和基金公司换取一篮子股票,再在市场卖出股票,实现了盈利。

以上就是ETF套利的两种方法,不知有没有说明白,谢谢!

参考文档

下载:股票怎样与etf套利.pdf《出财报后股票分红需要持股多久》《蜻蜓点睛股票卖出后多久能取出》《股票停牌重组要多久》《一只股票停盘多久》下载:股票怎样与etf套利.doc更多关于《股票怎样与etf套利》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/read/31237836.html