一、内地公司跟香港上市公司合作,需要注意哪些细节?从法律、保障、财务等方面。越详细越好。谢谢。

内地的公司是依据内地法律设立的公司,香港上市公司是按照香港上市法律要求运营的公司,两者可能存在适用法律不一致的情况,因此,内地公司与香港上市公司合作可能存在选择法律适用的问题,由于内地公司对内地法律比较熟悉,建议除了专属管辖外(比如不动产业务必须适用不动产所在地法律、港口业务必须使用港口所在地法律等),内地公司应尽量选择适用内地法律,而且在司法管辖方面,建议选择由内地司法部门管辖;

在财务上应重点考虑税收的问题,比如是否享有税收优惠、是否需要代扣代缴等。

如果合作事项比较复杂,建议找当地的律师参与。

二、上市公司规定只能跟一般纳税人类型公司合作吗?

国家没有这个规定。

这个应该是你的客户自己的规定。

三、谈谈券商的盈利模式。券商与 上市公司、交易所、投资者的合作关系流程。券商的是从股票哪里来的?

四、上市公司股份这样分配合理吗

可以的,证券法规定总股本4亿股以下公众流通股比例不得低于25%,4亿股以上不得低于15%。

五、我们企业是私企,现在想与一家上市国企针对一个生产车间进行股份制合作,其中需要注意哪些问题,并求一份

国企如果现金入股需要注意的是:你们那个车间的估值,以及评估后各自所占比例,既然对方是上市公司,估计会要求至少控股51%。

要注意不要被低估了价值。

如果把你们的车间定向增发进入上市公司需要注意:最主要的还是估值,其次要看上市公司的目前的股价(股价太高的话,你方会比较吃亏)

六、如何正确设计上市公司PE并购基金合同

上市公司并购基金的方式目前主要有:与PE合作设立并购基金、与券商联手设并购基金、与关联方合作再联手PE设立并购基金、与基金子公司合作设立并购基金等各种方式。

1、共同搭建并购平台模式: PE机构和上市公司或其关联方通过成立并购基金或设立公司等方式搭建并购平台。

出资:(1)PE机构和上市公司各出资一部分资金,剩余的由PE机构进行募资;

(2)PE机构和上市公司出资全部金额,成立产业基金,一般来说,一般情况下PE作为并购基金GP,其出资范围不会超过10%。

期限:4-5年。

双方职责:一般PE机构负责项目挑选、交易架构设计等资本层面,上市公司负责标的的日常经营和管理。

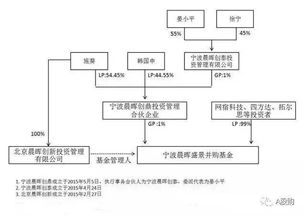

结构:通常采取有限合伙的法律形式。

PE机构为有限合伙企业的普通合伙人(GP)并兼任基金管理人;

上市公司可担任有限合伙人(LP),也可与PE机构共同担任普通合伙人或基金管理人;

上市公司的关联方可参与出资,成为基金普通合伙人;

剩余资金由PE机构负责对外募集。

盈利:PE机构—基金在运作过程中收取一定的管理费;

待标的成熟以后被上市公司收购,获取超额收益;

享受市值增长带来的溢价(在成立并购基金前,PE机构战略入股上市公司)。

上市公司—传统并购实现转型升级,新兴行业则希望通过并购掌握最新的技术、产业动态,实现产业链的完整布局;

享受市值增长。

2、PE机构战略入股,作为并购顾问模式:PE机构担任上市公司的并购顾问,提供并购方案设计、财务与法律尽职调查、资本市场日常事务咨询等。

盈利:PE机构一方面收取财务顾问费,另一方面作为股东,享受市值增值带来的溢价。

3、PE机构作为并购顾问只作为并购顾问,该种模式没有以上两种方式那么的利益捆绑明显,可能PE机构的能动性要差些。

二、监管层对该种新创模式的态度该种模式可能存在市场操纵、内幕交易、利益输送等隐患,相关监管部门对该种模式也是比较谨慎,这从硅谷天堂报股转系统材料时监管层反馈意见中多次对该种模式提出问题可以看出来。

证监会对该种模式监管的官方回答:“我会对于“PE+上市公司”投资模式的监管坚持以市场化为导向,在合法合规范围内,尽可能的让市场主体自主决定。

进一步加强政策引导,鼓励其在上市公司产业转型和升级中发挥正面作用。

同时,为防范该种投资模式可能出现的市场操纵、内幕交易、利益输送等现象,我会将加强监管力度,依据《上市公司收购办法》、《上市公司信息披露管理办法》等法律法规,强化“PE+上市公司”投资模式下权益变动、签订市值管理协议、关联交易等相关信息披露要求,严厉打击市场操纵、内幕交易等违法违规行为。

对任何损害投资者合法权益的行为,发现一起查处一起,维护好市场秩序和市场稳定。

”三、该种模式实际操作的关键点结合公开资料,此次硅谷天堂起诉大康牧业的的原因,主要是由于上市公司控股股东更迭、战略调整,上市公司新实际控制人未履约造成的。

该种模式一般是PE先通过直接举牌、大宗交易、参与定增等方式成为上市公司的战略投资者,PE机构与上市公司的控制层在战略合作等合作方面达成一致,并能在PE退出前保持一致,对公司未来的发展不会发生太大的变化,对行业的发展趋势有着一定的把握(收购标的都要经过一定时间的培育期)。

兹认为该种模式要顺利的几个因素:1、能与上市公司的控制层在公司经营战略上长期保持一致(特别是出于产业整合考虑)有效收购标的,达成一致。

2、项目资源符合需要。

3、监管层的意见很重要,鉴于该模式目前监管层没有详细的规章,可能会处于“一事一议”的状态。

4、出于市值管理层面,二级市场的把握准确。

作为PE机构,盈利的模式主要来源:1、并购基金管理费用2、并购顾问费用3、股权增值

参考文档

下载:和上市公司怎么合作合理.pdf《股票卖出多久继续买进》《上市公司回购股票多久卖出》《股票上升趋势多久比较稳固》《股票资金冻结多久能解冻》下载:和上市公司怎么合作合理.doc更多关于《和上市公司怎么合作合理》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/read/23678538.html