一、债券利率收风险影响,为什么风险下降时,债券利率会下降?为什么风险下降时,债券利率会下降?

..... 很简单,因为同样的收益情况你承担的风险高那么你就需要更多的收益来弥补风险,反之,同样的收益风险降低,那么自然补偿的利息也就少,

二、债券的风险在哪里?

购买债券有两大基本风险:利率风险和信用风险。

利率风险:债券的价格也像股票一样,会发生波动。

对于持有债券直至到期的投资者来说,到期前债券价格变化没什么影响;

但是对于那些想在债券到期前出售和购买债券的投资者而言,债券价格的变化意义重大。

债券价格的波动有多种因素,但是其中最重要的决定因素是利率的变化。

一个最基本规律就是:当利率上升的时候,债券的价格会下跌;

当利率下降的时候,债券的价格会上涨。

总之,利率和债券的价格成反向波动。

利率是宏观经济的重要指标,因此债券基金经理对宏观经济研究非常透彻,对国家宏观经济政策的把握非常敏锐,这一点,个人投资者是难以做到的。

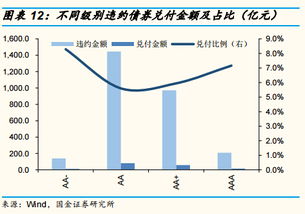

信用风险:债券信用水平的高低,极大决定了债券的风险和收益水平。

政府由于信用水平极高,因此债券不愁发不出去,票面利率肯定是比较低的。

如果一个亏损企业发行债券,它必须承诺非常高的票面利率,没有高额的利率回报,谁会没事儿把钱借给你?天下没有免费的午餐,高风险高收益,这是金融市场上的真理。

如何在高利息的债券中挑选出信用风险可控可管理的优良品种,这正是债券基金经理的专业所在。

三、债券融资的利弊?

同银行贷款相比,在资本市场上发行债券为项目筹集资金,具有以下优势:(1)、能提供范围巨大的资金(2)、能获得较长时间限的资金(3)、项目发起人遭到较少的限制。

利用资本市场上发行债券为项目筹资,也存在1些弊端:(1)、致使管理上的过度忽视(2)、信誉评级的挑战(3)、较高的交易本钱(4)、债券到期时会构成对项目现金流量的巨大压力(5)、项目债券的投资者有限。

查看原帖>;

>;

希望采纳

四、怎么玩债券?

国债(凭证式和记帐式)、公司债、企业债等。

证券公司开户,一般是沪深股东帐户,需要90元开户费以及身份证;

可以买卖股票、基金、记帐式国债、公司债、企业债和权证(买卖权证必须签风险确认书)。

开完户就回家在电脑下载安装一个股票行情和委托软件,就可以在家买卖债券了。

一般开户的时候,证券公司会给你一个用户手册,指引你如何使用证券公司提高的委托软件,操作很简单,只要你会用电脑不学也能明了。

你也可以在证券公司营业厅交易买卖,但是交易费用和佣金比在家网上交易要高。

最低买卖金额是1手债券(包括10张、即1000元面值)。

玩国债一般是指记帐式国债,因为它是上市交易的国债,相对于凭证式国债来讲,凭证式国债只能到期才能赎回变成现金,中途如果急需变现,只有提前赎回但利息很低或者几乎没有,或者拿到银行哪儿去抵押变现同时支付利息给银行;

所以才推出了记帐式国债,既上市交易国债,跟股票一样一起在市场上让投资者交易。

如果你中途需要变现,你就可以直接卖掉,同时得到持有期间的利息。

因为国债交易量不如股票、权证以及基金,对投资者来说没有吸引力,买卖的人少了,价格浮动自然不如股票等。

记帐式国债可以随时买卖,但是其价格跟股票一样是上下浮动,如果你卖的时候国债价格下跌,你就会亏损;

反之,价格上涨你可以卖掉赚取差价;

记帐式国债到期后国家还是按100元/每张赎回。

企业债和公司债也和记帐式国债一样,发行时是按100元/张面值,上市开始交易后其价格就随市场环境上下浮动,你在其中一买一卖赚取差价,也可以持有到期赚取利息,但通常利率比银行同期存款利率要低。

看每日二级市场的股票、基金、国债等价格行情,你直接到网上下载一个股票行情软件就是了;

安装后输入股票、基金、国债代码就可以查询,不知道代码就输名称的拼音首字母也可以;

或者鼠标点击顶拦的菜单“行情”——“分类股报价”,自己选“债券”就可以了。

五、关于债券的问题!!

同银行贷款相比,在资本市场上发行债券为项目筹集资金,具有以下优势:(1)、能提供范围巨大的资金(2)、能获得较长时间限的资金(3)、项目发起人遭到较少的限制。

利用资本市场上发行债券为项目筹资,也存在1些弊端:(1)、致使管理上的过度忽视(2)、信誉评级的挑战(3)、较高的交易本钱(4)、债券到期时会构成对项目现金流量的巨大压力(5)、项目债券的投资者有限。

查看原帖>;

>;

希望采纳

六、关于债券的问题!!

具体一年后的收益取决于你购买的债券的利率,还有债券的成交价格。

例如去年发行的期限1年的记帐式国债的票面年利率为3.66%,那么一年后的本息和是:100000*(1+3.66%)=103660;

但是该国债利率低于一年期银行存款利率,所以存银行更划算。

七、什么是可转换债券?

可转换债券是可转换公司债券的简称。

它是一种可以在特定时间、按特定条件转换为普通股票的特殊企业债券。

可转换债券兼具债券和股票的特征。

可转换债券兼有债券和股票的特征,具有以下三个特点:一、债权性。

与其他债券一样,可转换债券也有规定的利率和期限,投资者可以选择持有债券到期,收取本息。

二、股权性。

可转换债券在转换成股票之前是纯粹的债券,但在转换成股票之后,原债券持有人就由债券人变成了公司的股东,可参与企业的经营决策和红利分配,这也在一定程度上会影响公司的股本结构。

三、可转换性。

可转换性是可转换债券的重要标志,债券持有人可以按约定的条件将债券转换成股票。

转股权是投资者享有的、一般债券所没有的选择权。

可转换债券在发行时就明确约定,债券持有人可按照发行时约定的价格将债券转换成公司的普通股票。

如果债券持有人不想转换,则可以继续持有债券,直到偿还期满时收取本金和利息,或者在流通市场出售变现。

如果持有人看好发债公司股票增值潜力,在宽限期之后可以行使转换权,按照预定转换价格将债券转换成为股票,发债公司不得拒绝。

正因为具有可转换性,可转换债券利率一般低于普通公司债券利率,企业发行可转换债券可以降低筹资成本。

可转换债券持有人还享有在一定条件下将债券回售给发行人的权利,发行人在一定条件下拥有强制赎回债券的权利。

可转换债券兼有债券和股票双重特点,对企业和投资者都具有吸引力。

1996年我国政府决定选择有条件的公司进行可转换债券的试点,1997年颁布了《可转换公司债券管理暂行办法》,2001年4月中国证监会发布了《上市公司发行可转换公司债券实施办法》,极大地规范、促进了可转换债券的发展。

可转换债券具有双重选择权的特征。

一方面,投资者可自行选择是否转股,并为此承担转债利率较低的机会成本;

另一方面,转债发行人拥有是否实施赎回条款的选择权,并为此要支付比没有赎回条款的转债更高的利率。

双重选择权是可转换公司债券最主要的金融特征,它的存在使投资者和发行人的风险、收益限定在一定的范围以内,并可以利用这一特点对股票进行套期保值,获得更加确定的收益。

八、债券可以买卖吗?

再给你说一下债券和基金的区别。

?债券就是借钱,A机构发债券,就是说A机构要借钱,债券就是你借给它钱的凭证。

你拿着债券,就可以在债券到期的时候跟A机构来索取你借给…

参考文档

下载:如果债券.pdf《唯赛勃的股票多久可以买》《只要钱多久能让股票不下跌吗》《上市公司回购股票多久卖出》《股票跌停板后多久可以买入》《同花顺股票多久提现》下载:如果债券.doc更多关于《如果债券》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/chapter/74789376.html