一、什么是利率风险

【项目管理师考讯】(1)重新定价风险重新定价风险也称为期限错配风险,是最主要和最常见的利率风险形式,源于银行资产、负债和表外业务到期期限(就固定利率而言)或重新定价期限(就浮动利率而言)之间所存在的差异。

这种重新定价的不对称性使银行的收益或内在经济价值会随着利率的变动而发生变化。

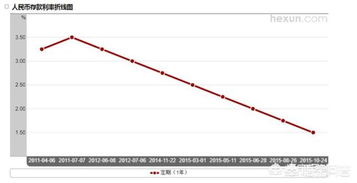

(2)收益率曲线风险重新定价的不对称性也会使收益率曲线的斜率、形态发生变化,即收益率曲线的非平行移动,对银行的收益或内在经济价值产生不利的影响,从而形成收益率曲线风险,也称为利率期限结构变化风险。

(3)基准风险基准风险也称为利率定价基础风险,也是一种重要的利率风险。

在利息收入和利息支出所依据的基准利率变动不一致的情况下,虽然资产、负债和表外业务的重新定价特征相似,但是因其现金流和收益的利差发生了变化,也会对银行的收益或内在经济价值产生不利的影响。

(4)期权性风险期权性风险是一种越来越重要的利率风险,源于银行资产、负债和表外业务中所隐含的期权。

2.汇率风险汇率风险是指由于汇率的不利变动而导致银行业务发生损失的风险。

汇率风险一般因为银行从事以下活动而产生:一是商业银行为客户提供外汇交易服务或进行自营外汇交易活动(外汇交易不仅包括外汇即期交易,还包括外汇远期、期货、互换和期权等金融和约的买卖);

而使商业银行从事的银行账户中的外币业务活动(如外币存款、贷款、债券投资、跨境投资等)。

(1)外汇交易风险银行的外汇交易风险主要来自两方面:一是为客户提供外汇交易服务时未能立即进行对冲的外汇敞口头寸;

二是银行对外币走势有某种预期而持有的外汇敞口头寸。

(2)外汇结构性风险3.股票价格风险股票价格风险是指由于商业银行持有的股票价格发生不利变动而给商业银行带来损失的风险。

4.商品价格风险商品价格风险是指商业银行所持有的各类商品的价格发生不利变动而给商业银行带来损失的风险。

二、利率风险与其他市场风险,以及信用风险、流动性风险等的关系

通常情况下,利息风险就是承诺交付货币的时间长度以及所承担风险的程度。

利率的高低,决定着一定数量的借贷资本在一定时期内获得利息的多少。

资本的边际生产力或资本的供求关系影响着利息率的高低。

信用风险(creditrisk),是指由于交易主体违约导致的风险。

所谓违约包括直接的违约、债券和贷款的借贷方没有履行还本付息的义务,或者场外衍生品交易的一方不履约支付保证金等,也包括间接的违约风险,比如市场由于担心某种潜在的违约风险而导致的相关资产价格的波动-比如债券和CDSspread的变动,一个明显的例子是CVA。

后者往往与市场风险难以区分。

流动性风险(liquidityrisk),指的是资产缺乏流动性导致无法及时按照内在公允价值变现的风险。

利率就其表现形式来说,是指一定时期内利息额同借贷资本总额的比率。

利率是单位货币在单位时间内的利息水平,表明利息的多少。

拓展资料:利率是经济学中一个重要的金融变量,几乎所有的金融现象、金融资产均与利率有着或多或少的联系。

当前,世界各国频繁运用利率杠杆实施宏观调控,利率政策已成为各国中央银行调控货币供求,进而调控经济的主要手段,利率政策在中央银行货币政策中的地位越来越重要。

合理的利率,对发挥社会信用和利率的经济杠杆作用有着重要的意义,而合理利率的计算方法是我们关心的问题。

利息率政策是西方宏观货币政策的主要措施,政府为了干预经济,可通过变动利息率的办法来间接调节通货。

在萧条时期,降低利息率,扩大货币供应,刺激经济发展。

在膨胀时期,提高利息率,减少货币供应,抑制经济的恶性发展。

所以,利率对我们的生活有很大的影响。

市场风险(marketrisk)-由于金融资产价格或其波动性变动导致的风险。

其实也就是一般人所理解的金融风险。

操作风险(operationalrisk)-定义不再这里重复了。

从乌龙指到无赖交易无所不包。

这里要注意的是这是四种风险中唯一的非金融风险,除了保险以外没有办法用纯粹金融市场的方法来规避和管理。

三、股票投资避免利率风险

【股票行情caikuu】尽量了解企业营运资金中自有成份的比例,利率升高时,会给借款较多的企业或公司造成较大困难,从而殃及股票价格,而利率的升降对那些借款较少、自有资金较多的企业获公司影响不大。

因而,利率趋高时,一般要少买或不买借款较多的企业股票,利率波动变化难以捉摸时,应优先购买那些自有资金较多企业的股票,这样就可基本上避免利率风险。

四、股票有那些风险,有什么后果呢?

股票五大风险 股票具有较高的获利性,故而它也具有较大的风险性。

投资人必须先具备有五大风险的概念,对千变万化的股市做好心理准备。

1.结构性风险 政府的政治决策变动或选举情势的变化、天灾、战争等外在环境因素以及国际经济景气的变化,而对股价造成某种程度的影响,称之为结构性风险。

例如波斯湾战争、民国77年财政部开徵证所税,以及每年的选举前后的股市通常都会有相当大的变化。

2.经营风险 企业在经营上受到经济景气变动衰退或萧条,或公司的最高执行长经营方针的错误,财务操作或调度失当等因素的影响,导致业绩减退或甚至营运发生危机等,进而影响股票价格,此谓之为经营风险。

例如顺大裕、国扬、大颖的财务操作失当导致跳票而使股价大幅下滑,甚至下市。

3.利率风险 市场利率的升降而会造成股价波动的风险。

通常利率上升,股价下跌,利率下降则股价上扬,两者成相反的互动关系。

例如1983年2月初,美国联邦储备局调高短期利率,造成国际股市连声下挫的局面。

4.市场风险 股票价格的形成乃由於市场供需所决定,买卖较频繁的股票表示其市场性较佳,变现亦较容易;

反之,买卖较不频繁的股票表示其市场性较差,每日成交量少,价格变动不易延续。

因此,市场性较佳的股票风险较小,市场性较差的股票风险较大,如上市公司的股票通常比上柜公司的股票变现性佳,市场风险小。

5.购买力风险 投资股票的资金成本因货币贬值或物价上涨而导致购买力降低的风险。

至于后果嘛,要不你会挣钱,要不就会亏本。

还是那句话“股市有风险,投资请谨慎。

”求采纳

五、什么是利率风险?请尽量详细一些

利率风险(Interest Rate Risk)通常是指在官方利率或市场利率变化时,商业银行资产的收益与市场价值以及负债的成本与市场价值发生的不利于银行的变化,即商业银行的财务状况在利率波动时所面临的不确定性。

利率的波动会给商业银行的经营管理带来巨大的风险:商业银行的传统业务收入来源于存贷的利差,当利率发生波动时,不可避免地影响到商业银行的利润水平;

市场利率变动后,银行的资产和负债的市场价值也必发生变动,从而影响商业银行的资产净值的市场价值;

难以预料的利率变动会严重影响商业银行的盈利水平、管理方式及创新发展能力。

20世纪后期,美国利率市场化后,部分商业银行就曾遭遇过比较严重的利率风险。

当时,信用风险和流动性风险被银行较为重视,银行将其视为影响盈利水平的主要约束条件。

1979年10月,美国联邦储备委员会(Federal Reserve Board,简称FRB)宣布,货币政策的重点在于控制货币总量而不是稳定利率。

随后不久,美国联邦储备体系(Federal Reserve System)放松了对商业银行负债利率的限制,利率的灵活性大大增加,银行的融资成本和经营成本从而有很大程度地提高。

1979年下半年至1980年,美国长短期金融工具的利率波动非常剧烈,使不少银行资产收益与融资成本之间的差额越来越小。

波动性的加大,同时也使得对利率的预测更加困难。

六、股市的风险有哪些

购买力风险 利率风险 汇率风险 宏观经济风险 社会、政治风险 市场风险 金融风险 经营风险 流动性风险 操作性风险 利率变动风险 物价变动风险 市场本身因素 企业经营风险 投资者主观因素 分散系统风险 回避市场风险 防范经营风险 避开购买力风险 避免利率风险 分散系统风险 回避市场风险 防范经营风险 避开购买力风险 避免利率风险

七、什么是利率风险?一些大银行或贷款机构的利率风险怎么产生的?

利率变动带来的资产价值的波动。

比如利润上升,债券价格下跌。

债券、股票很多资产都暴露于利率风险中

八、利率风险与其他市场风险,以及信用风险、流动性风险等的关系

市场风险

九、股票风险的系统风险有哪些?会计风险,利率风险,市场风险,企业运营风险

市场风险

参考文档

下载:什么是股票利率风险.pdf《公司上市多久股东的股票可以交易》《股票正式发布业绩跟预告差多久》《大冶特钢股票停牌一般多久》《股票一般多久一次卖出》下载:什么是股票利率风险.doc更多关于《什么是股票利率风险》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/chapter/70813625.html