一、印花税申报报表要怎么填啊?

印花税申报就像你的纸质表分类,不同的合同填写实际发生的合同金额,生成印花税明细表。

申报即可。

二、小型微利企业在年度申报时如何填写才能享受税收优惠

您好今年新政策。

小型微利今年全部是在申报时直接申报就可以了,然后到大厅交材料就可以了,不用去专管员那备案了。

三、小微企业印花税一直零申报,这个月怎么申报提交不了?

这个纳税 所属时期起跟所属时期止,还有纳税期限要选择,这样应该就可以的

四、符合小微企业免征增值税政策的条件,如何填写报表?

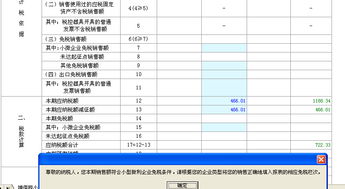

1、符合小微企业免征增值税政策的条件,将免税数据填写在“小微企业免税销售额”、“小微企业免税额”栏。

2、填表说明:(十)第7栏“小微企业免税销售额”:填写符合小微企业免征增值税政策的免税销售额,不包括符合其他增值税免税政策的销售额。

个体工商户和其他个人不填写本栏次。

(十八)第15栏 “小微企业免税额”:填写符合小微企业免征增值税政策的增值税免税额,免税额根据第7栏“小微企业免税销售额”和征收率计算。

五、小规模微利企业印花税申报

小规模纳税人合同印花税的计算和申报:1.按比例税率计算应纳税额的方法 应纳税额=计税金额×适用税率 2.按件定额计算应纳税额的方法 应纳税额=凭证数量×单位税额 3.计算印花税应纳税额应当注意的问题:(1)按金额比例贴花的应税凭证,未标明金额的,应按照凭证所载数量及市场价格计算金额,依适用税率贴足印花。

(2)应税凭证所载金额为外国货币的,按凭证书立当日的国家外汇管理局公布的外汇牌价折合成人民币,计算应纳税额。

(3)同一凭证由两方或者两方以上当事人签订并各执一份的,应当由各方所执的一份全额贴花。

(4)同一凭证因载有两个或两个以上经济事项而适用不同税率,如分别载有金额的,应分别计算应纳税额,相加后按合计税额贴花;

如未分别记载金额的,按税率高的计税贴花。

(5)已贴花的凭证,修改后所载金额增加的,其增加部分应当补贴印花税票。

(6)按比例税率计算纳税而应纳税额又不足1角的,免纳印花税;

应纳税额的1角以上的,其税额尾数不满5分的不计,满5分的按l角计算贴花,对财产租赁合同的应纳税额超过1角但不足1元的,按1元贴花。

六、印花税纳税申报表

去百度文库,查看完整内容>;

内容来自用户:恒宇印花税纳税申报(报告)表税款所属期限:自年月日至年月日填表日期:年月日金额单位:元至角分纳税人识别号|纳税人信息|名称|□单位 □个人|登记注册类型|所属行业|身份证件类型|身份证件号码|联系方式|本期是否适用增值税小规模纳税人优惠政策(减免税代码:)|□是 □否|增值税小规模纳税人享受减征比例()|应税凭证|计税金额或件数|核定征收|适用|税率|本期应纳税额|本期已缴税额|本期减免税额|小规模纳税人减免税额|本期应补(退)税额|核定依据|核定比例|减免性质代码|代码|减免税额|=×××| |=--|购销合同|.‰|加工承揽合同|.‰|建设工程勘察设计合同|.‰|建筑安装工程承包合同|.‰|财产租赁合同|‰|货物运输合同|.‰|仓储保管合同|‰|借款合同|.‰|财产保险合同|‰|技术合同|.‰|产权转移书据|.‰|营业帐簿 (记载资金的帐簿)|——|.‰|营业帐簿 (其他帐簿)|——|——|权利、许可证照|——|合计|——|——|——|以下由纳税人填写:|纳税人声明|此纳税申报表是根据《中华人民共和国印花税暂行条例》和国家有关税收规定填报的,是真实的、可靠的、完整的。

|纳税人签章| |代理人签章| |代理人身份证号| |以下由税务机关填写:|受理人| |受理日期| 年 月 日 |受理

七、小型微利企业在年度申报时如何填写才能享受税收优惠

印花税申报时,可以在申报表减免性质那栏选择一下就可以了

参考文档

下载:2021小微企业印花税减免如何申报报表.pdf《一般股票重组停牌多久复牌》《股票价值回归要多久》《挂牌后股票多久可以上市》《股票账户多久不用会失效》下载:2021小微企业印花税减免如何申报报表.doc更多关于《2021小微企业印花税减免如何申报报表》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/chapter/41428252.html