一、电商行业小规模纳税人交哪些税

一般缴纳增值税、城建税、教育费附加、地方教育附加、印花税等,如果销售额在3万元以下的可以申请免缴增值税。

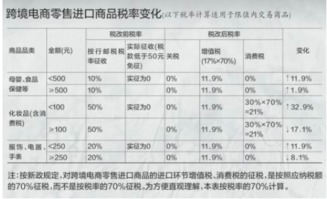

二、销售化妆品的电商应缴纳什么税

一、消费税不是你们交,是你们的受托加工的工厂交。

二,差不多,下面的税你基本上是要交的,和销售普通日化商品交的差不多。

1、增值税。

一般纳税人适用17%的税率,小规模纳税人适用6%的征收率。

2、城建税:实交增值税的7%;

3、教育费附加:实交增值税的3%;

4、企业所得税(或个人所得税):根据年应纳税所得额来计算。

5、有自有房产,要交纳“房产税” 6、有土地使用权,要交纳“城镇土地使用税” 7、签订应税合同和使用营业账簿、权利证照等 ,要交纳印花税。

税种很多。

三、电商平台企业应该交哪些税,比如说淘宝

电商平台企业若自营商品的话来:增值税、城建教育费附加、水利建设基金、印花税、企业所得税;

若该公司有自营又有代销源的话:增值税、营业税、城建教育费附加、水2113利建设基金、印花税、企业所得税;

若其中有涉及消费税的商品话:加消5261费税;

还若有自己的房屋和土地的话:再加房产税、土地使4102用税。

基本上就这些吧,具体你可1653以去咨询你的国税和地税税务局。

四、会计电算化企业 何时 如何缴纳印花税

1、账本印花税,你们今年之前手工帐的时候是否已经缴纳过印花税了?如果有,不用再交了。

2、明年全部是电子帐,可以在年初的时候就缴纳印花税,不一定非要等到打印电子帐的时候再交。

3、如果是无偿使用,按房屋净值为基数缴纳房产税,税务局这类问题见多了,不要用花招。

五、小型电子商务公司要交哪些税?

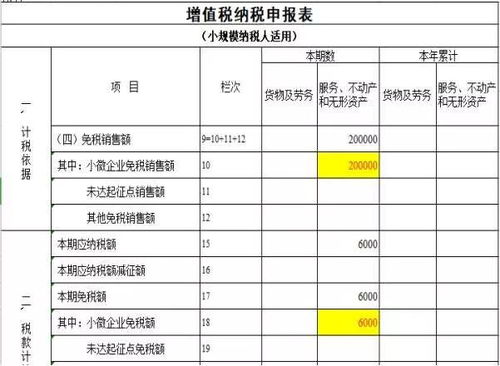

电子商务公司要交哪些税种: 1、增值税=商品销售收入(不含税)*3%(小规模纳税人,月报);

增值税=商品销售收入(不含税)*17%(增值税一般纳税人,月报);

营业税=咨询、服务、广告收入*5%(月报);

2、应纳城建税=应纳增值税、营业税*7%(月报);

3、应纳教育费附加=应纳增值税、营业税*3%(月报);

4、堤围防护费:营业收入*0.02%(有些地方不收)(月报);

5、所得税=利润总额*税率为25%(季报);

(符合条件的小型微利企业所得税税率为20%,小型微利企业是指从事国家非限制和禁止行业,并符合下列条件的企业:工业企业,年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3000万元;

其他企业,年度应纳税所得额不超过30万元,从业人数不超过80人,资产总额不超过1000万元),营业税一般税率为5%。

6、个人所得税(月报);

实行代扣代缴,不管工资薪金是否超过2000元都要实行全员全额申报。

应交个人所得税 (按个人工资薪金计算交纳的个人应交的税额,以每月收入额减除免税的应个人负担的“五险一金”等项目,再减去允许扣除费用2000元后的余额,为应纳税所得额。

应交个人所得税额=应纳税所得额*适用税率-速算扣除数。

附:个人所得税税率表(工资、薪金所得适用) 级数 每月应纳税所得额 税率(%) 速算扣除数 1 不超过500元的 5 0 2 超过500元至2000元的部分 10 25 3 超过2000元至5000元的部分 15 125 4 超过5000元至20000元的部分 20 375 5 超过 20000元至 40000元的部分 25 1375 6 超过40000元至60000元的部分 30 3375 7 超过60000元至80000元的部分 35 6375 8 超过80000元至100000元的部分 40 10375 9 超过100000元的部分 45 15375 (注:本表所称全月应纳税所得额是指依照本法第六条的规定,以每月收入额减除费用贰仟元后的余额或者减除附加减除费用后的余额。

) 7、印花税(月报各地要求不同,或发生时购买);

在中华人民共和国境内书立、领受《中华人民共和国印花税暂行条例》所列举凭证的单位和个人,都是印花税的纳税义务人,应当按照条例的规定缴纳印花税。

税目税率表 税 目 税率或税额 购销合同 0.3‰ 加工承揽合同 0.5‰ 建设工程勘察设计合同 0.5‰ 建筑安装工程承包合同 0.3‰ 财产租赁合同 1‰ 货物运输合同 0.5‰ 仓储保管合同 1‰ 借款合同 0.05‰ 财产保险合同 1‰ 技术合同 0.3‰ 产权转移书据 0.5‰

参考文档

下载:电商行业怎样交印花税的.pdf《股票是多久派一次股息》《学会炒股票要多久》《股票停牌多久能恢复》下载:电商行业怎样交印花税的.doc更多关于《电商行业怎样交印花税的》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/chapter/30711320.html