一、同一股票a股与h股股价为什么会长期存在差异

首先A股是指在国内深圳或上海证券上市的股票,而H股是在香港证券市场上市。

两股股票存在差异的主要原因有以下几个方面:1、两者的计价币种不同,A股为人民币,H股为港币,币种直接的兑换率本身就存在差异和波动;

2、股票在不同市场发行的规模不同,比如招商银行总股本为252.2亿股,其中A股206.29亿股,而H股为45.91亿股。

规模的不同也会带来股价的差异,通常规模小价格会偏高一点;

3、两个市场投资人对同一公司的估值和价值认识不同,相对而言,香港股市比A股的投资者有更大比例的机构投资者,投资理念更稳健成熟,偏好蓝筹,而A股投资者更喜欢中小创,这方面的原因是造成差异的重要因素;

4、随着沪港通、深港通的逐步实施推广,以及两地的投资者不断较差融合,这种差异理论上会逐渐缩小。

二、北辰实业为什么A股都快破净了,H股价格却更低?

他们的财富都转移到北辰实业香港分公司去了那个公司实际是北京子弟控制的公司 如果你要投资地产股,还不如买金地集团如果买H股,不如买龙湖地产全是子弟兵团控制的上市公司

三、股价下跌对上市公司有何不利影响?

有一定的影响,首先是对上市公司再融资的影响,比如说一家公司的股票现在的市场价格是每股10元,这时候公司有好的项目要启动需要再融资,二级市场上是每股10元那么公司以每股8元的价格来增发新股,投资者肯定愿意积极购买,假如说二级市场上股价跌到了8元或以下,公司再以8元的价格增发新股,就没有人愿意买了。

还有一点是很重要的当公司的股价大幅下跌严重低于公司的价值的时候,公司有可能别人人收购。

所以上司公司都希望自己公司的股票价格高一点。

四、请问;金风科技A股要发行H股上市,这对A股的近期会有什么影响???

利空。

1、除金融股以外,A股价格普遍比H股高,所以H股的发行价不会高于A股价格,对A股股价形成压力;

2、发行H股,增加总股本,会摊薄每股收益,对股价也是不利的,募集的资金投资项目短期2、3年内是不会看到利润的,所以这种摊薄利润也会持续几年,直到新项目赢利。

五、A股和H股的关联性及其影响

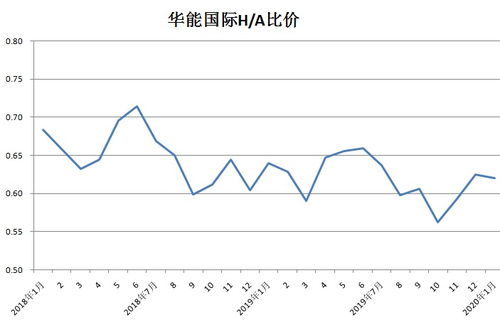

通过数据分析,施恒新表示,从A股和H股过往的走势来看,其H股股价大多高过A股股价,相关性也仅在0.6至0.7;

而从今后趋势来看,A股和H股肯定要合并。

“我赞成A股全球化的观点。

只能说现在A股全球化的洗礼才开始。

”施恒新说。

只不过,A股的独特二元结构令很多分析人士大为不解。

“低估的公司涨得不够高,而质地较差的公司则跌得不够深。

”施恒新说,“中国市场呈现明显的双曲线结构”。

这就造成其中好的股票,主要为基金重仓股,其PE已低于H股。

申万覆盖的300家上市公司,其中G股2006年的PE是12倍,非G股是14倍。

非重点公司的PE则分别是20倍和26倍。

而H股按2005年业绩算,静态PE是16倍。

“如果说H股带动A股上扬,也只是带动了重点公司,非重点公司的PE仍高于H股,并没有吸引力。

”一位基金经理说。

“A股和H股更多的乃是互动关系。

”林新说。

林认为,这要取决于未来QFII、QDII以及境内做空机制、再融资等政策的不断放开。

本质上,资金只会在全球配置,不可能出现影子市场。

天相投资则认为,基于部分A—H已出现股价倒挂的现象,H股对A股市场的牵引作用会逐步削弱,A股市场走出独立行情的时日不会太远。

将A股和H股,进而联系道琼斯指数的观点,其逻辑链条似乎也值得怀疑。

法国兴业银行股票衍生工具副总裁李锦先生相信,相对于美国庞大的市场,香港市场的恒指较大程度受到道琼斯的直接影响,确实存在较高相关性。

记者对恒生指数和道琼斯指数从2005年11月1日至4月7日的走势进行观察,发现两个指数存在明显正相关,如道琼斯在2005年11月起涨时,恒生也开始上扬;

而2006年2月17日道琼斯开始下探时,恒生也于2月23日开始下跌。

记者从其间随机挑选出20天的数据进行拟合,发现其相关系数高达0.89。

分析人士认为,这种相关性主要表现在两个方面,一是利率敏感,一是对香港经济的影响,比如出口贸易政策等。

“比如说美国加息但中国不加息,那么恒生指数将首当其冲受到牵连,但H股却未必。

”施恒新说。

H股指数为恒生国企指数,37个成分股中,中石油和新加入的建设银行占30%的市值。

H股在恒生指数所占比例较小。

恒生指数中,汇丰控股占30%以上,中国移动占15%,均为非H股公司。

近段时间以来,恒生指数上涨放缓。

而H股快速上扬,证实二者关联度并不高。

而从图形分析,H股指数和道琼斯指数也仅为弱相关性。

六、H股改革之后,还能有什么作为?

股权分置势在必行,改革对H股影响不大,可能会有补偿的

参考文档

声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/author/53434102.html