一、假设证券市场中有股票A和B,其收益和标准差如下表,如果两只股票的相关系数为-1。

这道题是希望通过运用两只股票构建无风险的投资组合,由一价原理,该无风险投资组合的收益就是无风险收益率。

何为无风险投资组合?即该投资组合收益的标准差为0,由此,设无风险投资组合中股票A的权重为w,则股票B的权重为(1-w),则有:{(5%w)^2+[10%(1-w)]^2+2*5%*10%(-1)(1-w)w}^(1/2)=0等式两边同时平方,并扩大10000倍(消除百分号),则有:25(w^2)+100(1-w)^2-100w(1-w)=0化简为:225w^2-300w+100=0(15w-10)^2=0 则w=2/3则,该投资组合的收益率为:2%*(2/3)+5%*(1/3)=9%/3=3%

二、某公司股票的报酬率(收益率)及概率分布情况如下: 概率(PI) 0.15 0.20 0.30 0.20 0.15

证券期望收益率=无风险收益率+证券特别风险溢价其中风险溢价=风险报酬系数×收益标准差,计算公式变为:证券期望收益率=无风险收益率+风险报酬系数×标准差计算一下可以知道,甲公司收益标准差为4.94,乙公司的收益标准差为5.06代入公式,可得:甲公司股票的报酬率=3%+4.94×5%=27.7%乙公司股票的报酬率=3%+5.06×8%=43.4%

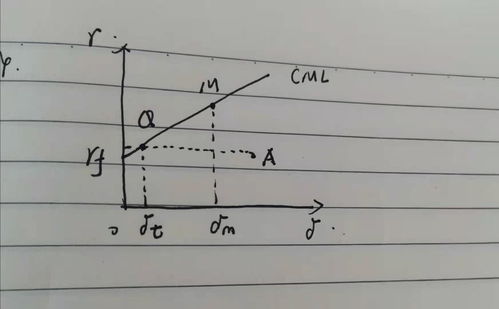

三、CAPM模型的收益-风险关系,知道预期收益,贝塔值,标准差,非系统风险(欧米茄平方)四个值中的两个

当资本市场达到均衡时,风险的边际价格是不变的,任何改变市场组合的投资所带来的边际效果是相同的,即增加一个单位的风险所得到的补偿是相同的。

按照β的定义,代入均衡的资本市场条件下,得到资本资产定价模型:E(ri)=rf+βim(E(rm)-rf)资本资产定价模型的说明如下:1.单个证券的期望收益率由两个部分组成,无风险利率以及对所承担风险的补偿-风险溢价。

2.风险溢价的大小取决于β值的大小。

β值越高,表明单个证券的风险越高,所得到的补偿也就越高。

3. β度量的是单个证券的系统风险,非系统性风险没有风险补偿。

其中:E(ri) 是资产i 的预期回报率rf 是无风险利率βim 是[[Beta系数]],即资产i 的系统性风险E(rm) 是市场m的预期市场回报率E(rm)-rf 是市场风险溢价(market risk premium),即预期市场回报率与无风险回报率之差。

解释 以资本形式(如股票)存在的资产的价格确定模型。

以股票市场为例。

假定投资者通过基金投资于整个股票市场,于是他的投资完全分散化(diversification)了,他将不承担任何可分散风险。

但是,由于经济与股票市场变化的一致性,投资者将承担不可分散风险。

于是投资者的预期回报高于无风险利率。

设股票市场的预期回报率为E(rm),无风险利率为 rf,那么,市场风险溢价就是E(rm) − rf,这是投资者由于承担了与股票市场相关的不可分散风险而预期得到的回报。

考虑某资产(比如某公司股票),设其预期回报率为Ri,由于市场的无风险利率为Rf,故该资产的风险溢价为 E(ri)-rf。

资本资产定价模型描述了该资产的风险溢价与市场的风险溢价之间的关系 E(ri)-rf =βim (E(rm) − rf) 式中,β系数是常数,称为资产β (asset beta)。

资本资产定价模型β系数表示了资产的回报率对市场变动的敏感程度(sensitivity),可以衡量该资产的不可分散风险。

如果给定β,我们就能确定某资产现值(present value)的正确贴现率(discount rate)了,这一贴现率是该资产或另一相同风险资产的预期收益率 ;

贴现率=Rf+β(Rm-Rf)。

四、股票预期收益率及标准差 标准离差计算

r(B)=12%*0.4+4%*0.4+(-6%*20%)=5.2% 方差(B)=(12%-5.2%)方*0.4+(4%-5.2%)方*0.4+(-6%-5.2%)方*0.2 标准差(B)=方差(B)的开方 r(A)=四数和/4=6.5% A的方差不会,感觉少个相关系数,beta=12%/20%=0.6 通过capm可以计算市场组合的收益率,没有相关系数,不能计算a的方差 标准离差率是标准离差与期望值之比。

其计算公式为: 标准离差率=标准离差/期望值 简单说就是一单位收益需要承担的风险,风险越小越好! 市场组合白话说假如市场上有100只股票,我构建一个市场组合包括所有的股票,也就是100只,比例按它们的市值当权数加权!

五、在股票中每股收益太低证明什么

每股收益(Earning Per Share,简称EPS) ,又称每股税后利润、每股盈余,指税后利润与股本总数的比率。

它是测定股票投资价值的重要指标之一,是分析每股价值的一个基础性指标,是综合反映公司获利能力的重要指标,它是公司某一时期净收益与股份数的比率。

例子: 利润100W,股数100W股 10元/股,总资产1000W 利润率=100/1000*100%=10% 每股收益=100W/100W=1元 利润100W,股数50W股 40元/股,总资产2000W 利润率=100/2000*100%=5% 每股收益=100W/50W=2元 从上边你可以看到,每股收益太低,这只股票的绩效是不容乐观的

六、股票收益的期望和标准差计算。

听了我这段做股票的心得,你一定有很大的收获。

我觉得做股票吧,首先,心态要好,创造财富也得有好心情。

中国的股市,波段操作的赢利范围和可行性最大,另外,选取的个股,也必须跟随主力的动向,这样就不会让自己的资金冒险。

为了把握最理想的买卖点,必须有主力的带动和证券技术部门的老师指引去操作,这样才能达到在股市中长期的稳定赢利。

下面我给大家推荐一位在股市中比较资深的操盘老师,主要的实战操作,才能让我们信服,这位老师的操作平台资料就在我的空间里,相信自己的眼光,关注一段时间后,你会发现,做股票,这才叫实力!

七、已知某股票近三年的收益率,市场组合收益率,市场组合标准差,无风险收益率,如何求股票的期望报酬率??

甲股票的期望收益率为 (10%+6%+8%)/3=8% 乙股票的期望收益率为(7%+13%+10%)/3=10%

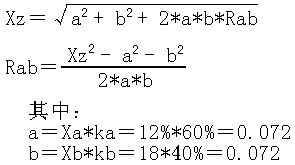

八、证券组合的预期报酬率和标准差

正确组合标准差与相关系数有直接的关系。

相关系数为1时:组合标准差=(0.5*0.5*12%*12%+0.5*0.5*8%*8%+2*0.5*0.5*1*12%*8%)的1/2次方相关系数为-1时:组合标准差=【0.5*0.5*12%*12%+0.5*0.5*8%*8%+2*0.5*0.5*(-1)*12%*8%】的1/2次方

参考文档

下载:股票收益率标准差反映了什么.pdf《亿成股票停牌多久》《股票合并后停牌多久》《上市公司离职多久可以卖股票》下载:股票收益率标准差反映了什么.doc更多关于《股票收益率标准差反映了什么》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/author/25596867.html