一、本年报销去年12月份的费用,还能抵扣所得税吗?是不是可以再汇算时抵扣?

可以!所谓的“预交”是指每季度申报的所得税,每年再做一次“清缴”(会算清缴)。

每次预交的所得税,都是根据当季度的税前会计利润乘以税率计提后,申报缴纳的。

计提的所得税的会计分录是:借:所得税费用 贷:应缴税费-企业所得税此处的所得税费用 本身就是一个损益类科目,就是在利润表的所得税费用中扣除的那一列。

利润总额减去所得税费用等于净利润。

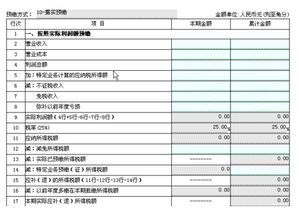

二、《企业所得税年度纳税申报表》如何填列??

参考:《中华人民共和国企业所得税年度纳税申报表(A类)》填报说明。

注意:在企业所得税年度申报系统中录入数据前,必须先详细填写本公司基本信息,然后从相关附表开始陆续填写,最后系统自动生成《企业所得税年度申报主表》。

有关项目填报说明 (一)表头项目 1.“税款所属期间”:正常经营的纳税人,填报公历当年1月1日至12月31日;

纳税人年度中间开业的,填报实际生产经营之日的当月1日至同年12月31日;

纳税人年度中间发生合并、分立、破产、停业等情况的,填报公历当年1月1日至实际停业或法院裁定并宣告破产之日的当月月末;

纳税人年度中间开业且年度中间又发生合并、分立、破产、停业等情况的,填报实际生产经营之日的当月1日至实际停业或法院裁定并宣告破产之日的当月月末。

2.“纳税人识别号”:填报税务机关统一核发的税务登记证号码。

3.“纳税人名称”:填报税务登记证所载纳税人的全称。

(二)表体项目 ;

本表是在企业会计利润总额的基础上,加减纳税调整额后计算出“纳税调整后所得”(应纳税所得额)。

会计与税法的差异(包括收入类、扣除类、资产类等一次性和暂时性差异)通过纳税调整明细表(附表三)集中体现。

本表包括利润总额的计算、应纳税所得额的计算、应纳税额的计算和附列资料四个部分。

1. “利润总额的计算”中的项目,适用《企业会计准则》的企业,其数据直接取自《利润表》;

实行《企业会计制度》、《小企业会计制度》等会计制度的企业,其《利润表》中项目与本表不一致的部分,应当按照本表要求对《利润表》中的项目进行调整后填报。

;

该部分的收入、成本费用明细项目,适用《企业会计准则》、《企业会计制度》或《小企业会计制度》的纳税人,通过附表一(1)《收入明细表》和附表二(1)《成本费用明细表》反映;

适用《企业会计准则》、《金融企业会计制度》的纳税人填报附表一(2)《金融企业收入明细表》、附表二(2)《金融企业成本费用明细表》的相应栏次;

适用《事业单位会计准则》、《民间非营利组织会计制度》的事业单位、社会团体、民办非企业单位、非营利组织,填报附表一(3)《事业单位、社会团体、民办非企业单位收入项目明细表》和附表一(3)《事业单位、社会团体、民办非企业单位支出项目明细表》。

;

2. “应纳税所得额的计算”和“应纳税额的计算”中的项目,除根据主表逻辑关系计算出的指标外,其余数据来自附表。

;

3. “附列资料”包括用于税源统计分析的上年度税款在本年入库金额。

三、本年报销去年12月份的费用,还能抵扣所得税吗?是不是可以再汇算时抵扣?

本年报销去年12月份的费用,不能抵扣上年的所得税。

但通过调整上年的费用记账,可以在汇算时抵扣。

四、购销合同印花税允许税前扣除吗

企业缴纳的印花税除特殊情况,均在“管理费用”下列支,只要是属于当年应缴并已缴纳的印花税,允许税前扣除。

五、预缴的所得税能不能作费用在利润表的“所得税费用”中扣除

可以!所谓的“预交”是指每季度申报的所得税,每年再做一次“清缴”(会算清缴)。

每次预交的所得税,都是根据当季度的税前会计利润乘以税率计提后,申报缴纳的。

计提的所得税的会计分录是:借:所得税费用 贷:应缴税费-企业所得税此处的所得税费用 本身就是一个损益类科目,就是在利润表的所得税费用中扣除的那一列。

利润总额减去所得税费用等于净利润。

六、企业所得税在填写A类报表时,各项费用是在哪里扣除的呢?

你所说的A类报表是企业所得税季度预缴申报表吗?表中无逻辑关系,直接填写营业收入、成本、利润总额就可以了。

费用不需填写,利润额是扣除费用后的利润

七、预缴第三季度的企业所得税能否在第三季申报时扣除

可以,但要注意扣除的方式。

按目前新的企业所得税申报表,第三季度报企业所得税时,所报的应税利润是全年累计利润,应交企业所得税也是全年累计应交企业所得税,第一、二季度及7月预缴的税款应填在已交税金栏内,最后全年应交减去已交得出的是10月应补交的税款。

八、纳税人的哪些支出可以再企业所得税前扣除

税前扣除项目主要包括:与取得收入有关的、合理的、实际发生的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

1.税金:指销售税金及附加(1)六税一费:已缴纳的消费税、营业税、城建税、资源税、土地增值税、出口关税及教育费附加;

(2)增值税为价外税,不包含在计税中,应纳税所得额计算时不得扣除。

(3)企业缴纳的房产税、车船税、土地使用税、印花税等,已经计入管理费中扣除的,不再作为销售税金单独扣除。

2.其他支出,是指除成本、费用、税金、损失外,企业在生产经营活动中发生的与生产经营活动有关的、合理的支出。

提示:企业发生与生产经营有关的手续费及佣金支出,不超过以下规定计算限额以内的部分,准予扣除;

超过部分,不得扣除。

①保险企业:财产保险企业按当年全部保费收入扣除退保金等后余额的15%(含本数,下同)计算限额;

人身保险企业按当年全部保费收入扣除退保金等后余额的10%计算限额。

②其他企业:按与具有合法经营资格中介服务机构或个人(不含交易双方及其雇员、代理人和代表人等)所签订服务协议或合同确认的收入金额的5%计算限额。

参考文档

下载:申报企业所得税印花税可以扣减吗在哪里.pdf《股票定增后多久通过》《上市后多久可以拿到股票代码》《msci中国股票多久调》《股票的牛市和熊市周期是多久》《挂牌后股票多久可以上市》下载:申报企业所得税印花税可以扣减吗在哪里.doc更多关于《申报企业所得税印花税可以扣减吗在哪里》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/author/21086290.html