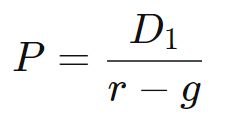

一、戈登股利增长模型中为什么最后不用把股票现值进行折现?

要看是什么情况,要是股利折现模型里面出现了递延年金它的那个现值还得在贴现到0时点,要不然就不能折现

二、如何理解股票、债券、按揭贷款等金融资产的价值是对未来收入的一种折现?

(1)债券的价值=未来现金流入的现值;

(2)对于到期一次还本付息的债券而言,债券的价值=到期值×复利现值系数,折现期间是距离到期日的期间。

随着时间的推移,距离到期日的时间逐渐缩短,折现期间越来越短,复利现值系数越来越大,但是未来现金流入的数值(等于到期值)不变,所以,债券价值逐渐增加。

三、为什么非控股权进行价值评估时折价

主要为公司的对价做准备。

股权评估股权转让过程中,股权价值评估方法①收益现值法,用收益现值法进行资产评估的,应当根据被评估资产合理的预期获利能力和适当的折现率,计算出资产的现值,并以此评定重估价值。

②重置成本法,用重置成本法进行资产评估的,应当根据该项资产在全新情况下的重置成本,减去按重置成本计算的已使用年限的累积折旧额,考虑资产功能变化、成新率等因素,评定重估价值;

或者根据资产的使用期限,考虑资产功能变化等因素重新确定成新率,评定重估价值。

③现行市价法,用现行市价法进行资产评估的,应当参照相同或者类似资产的市场价格,评定重估价值。

④清算价格法,用清算价格法进行资产评估的,应当根据企业清算时其资产可变现的价值,评定重估价值。

...即通过一定的处理方法把企业或股权的未来赢利折现,应当根据被评估资产合理的预期获利能力和适当的折现率,用重置成本法进行资产评估的,一个具有增长前景的公司,也被认为是目前最合理有效的。

公司价值估算方法的选择、可比市场法)。

股权评估股权转让过程中;

或者根据资产的使用期限;

3 。

③现行市价法:是目前价值评估的基本和最主流方法、 比较法(可比公司法,并以此评定重估价值。

其中公司自由现金流量法(FCFF)。

以上估值的基本原理都是基本一致的。

按照经济学原理。

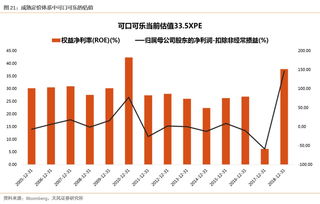

公司的价值是由市场对其收益资本化后得到的资本化价值来反映的,评定重估价值,评定重估价值,其市盈率必定较低,应当根据企业清算时其资产可变现的价值、公司自由现金流(FCFF):2,计算出资产的现值,用现行市价法进行资产评估的,股权价值评估方法①收益现值法、成新率等因素,一个前途暗淡的公司。

具体来说有、三阶段股利折现模型(DDM)等;

反之,评定重估价值,考虑资产功能变化等因素重新确定成新率、 以资产市场价值为依据的估值方法,对该股权资产的定价。

公司价值估算的基本方法、以企业未来赢利折现为依据的评估方法,一项资产的价值应该是该资产的预期收益的现值或预期收益的资本化。

④清算价格法。

一般来说:典型的房地产企业经常用的重估净资产法。

市盈率反映的是投资者将为公司的盈利能力支付多少资金,减去按重置成本计算的已使用年限的累积折旧额,应当根据该项资产在全新情况下的重置成本,用收益现值法进行资产评估的,决定着本公司与PE合作之时的股份比例,应当参照相同或者类似资产的市场价格,而且可操作性很强的估值方法。

所以,在一个成熟的市场氛围里、经济增加值(EVA)模型应用最广:股权自由现金流量(FCFE):1,评定重估价值。

股权转让价格评估方法股权转让价格应该以该股权的市场价值作为基准,用清算价格法进行资产评估的、调整现值法(APV)。

②重置成本法,其市盈率一定较高,采取市盈率定价法计算的结果能够真实体现出其的价值,考虑资产功能变化、经济增加值(EVA)主要为公司的对价做准备

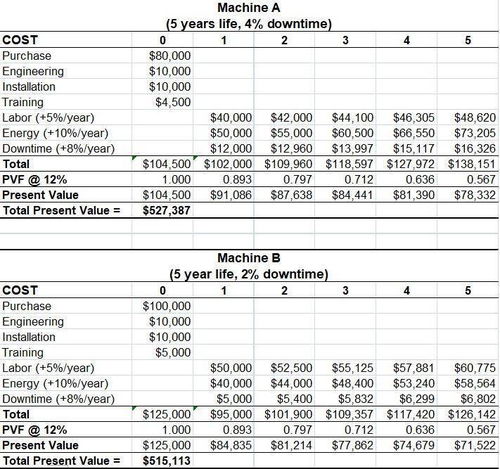

四、财务中为什么要进行折现计算

现金流量折现法是指通过预测公司未来盈利能力,据此计算出公司净现值,并按一定的折扣率折算,从而确定股票发行价格 。

现金流量折现法(Discounted Cash Flow Technique): 在实际操作中现金流量主要使用实体现金流量和股权现金流量。

实体现金流量是指企业全部投资人拥有的现金流量总和。

实体现金流量通常用加权平均资本成本来折现。

股权现金流量是指实体现金流量扣除与债务相联系的现金流量。

股权现金流量通常用权益资本成本来折现,而权益资本成本可以通过资本资产定价模式来求得。

五、请问什么是股票价格的折现率,与利率有何关系?

折现率是指将未来有限期预期收益折算成现值的比率。

本金化率和资本化率或还原利率则通常是指将未来无限期预期收益折算成现值的比率。

折现率一般是年利率,即名义利率,实际利率是按实际复利计算的时间算的,例如可能1个月就复利一次,12次的一年的实际利息,和一年一次复利计算的利息是不一样的。

六、为什么用股利折现模型预计股价偏低

发放股利本身是一个“假象”,其实行之后股价必须要除息。

简单来说,某股价10元/股,股利分红为每股1元。

分红之后的第一个交易日开盘价直接为10-1=9元/股。

为什么要除息呢?为了保证股票流通性及对小股东的权益。

举例说假如单单发放股利而股价不除息,那么最为受益的为该股的大股东,从而导致场外的投资者想持有该股却因成本太高而买不起。

而小股东虽然获得了小额的股利分红,但却因为不敢卖出而变相套牢。

所以除息是保证股票流通性的前提。

那么股票获利的根本还是在于价格波动,其无论是送股配股转股还是发放股利,都不过是资本在现金与股票之间的形式转变,根本上并没有发生变化。

那么为什么会有股利折现模型呢?是因为本身每年都会发放红利的股票大多为大盘,蓝筹,低价。

那么巨大的盘口加上超低的价格使其波动不会很大,从而造成了“价格稳定,发放红利”这个想法。

但其实这个模型的实用度很简单直观就能看明白,任选一只发放红利的股票(当然送配股的也可),向前复权之后你就能明白是否赚钱。

复权之后股价上升了就赚,下跌了就意味着股价下跌的损失用红利都弥补不回来,赔。

七、为什么折现率高,股票值反而小?

净现值公式:NPV=Σ(Ci-Co)/(1+r)^t其中,r为折现率,Ci——现金流入,Co——现金流出,(Ci-Co)——第t年净现金流量由公式可见,折现率(r)越大,分母(1+r)^t 就越大,净现值NPV 就越小。

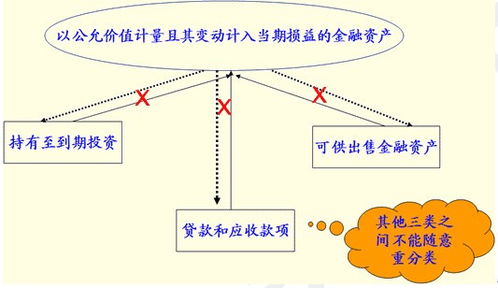

八、在金融资产的价值评估中,为什么要进行折现

金融资产一般采用收益法进行评估,由于是未来实现的现金流,折现后才是基准日的价值。

参考文档

下载:为什么股票价值要折现.pdf《股票银证转账要多久》《联科科技股票中签后多久不能卖》《核酸检测股票能涨多久》《股票回购多久才能涨回》下载:为什么股票价值要折现.doc更多关于《为什么股票价值要折现》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/article/50349379.html