一、如何对冲期权的Gamma风险

海通期货期权投资者教育专栏为什么要对冲Gamma风险?从上一期的学习中我们了解到,Gamma是指交易组合中Delta变化与标的资产价格变化的比率。

因此,Gamma的取值关系到整个投资组合的损益状况。

当Gamma的绝对值较大时,表明Delta的变化随标的资产价格变化会非常快,投资者需要频繁调整Delta值才能避免Delta非中性风险。

当Gamma的取值为负值时,如果标的资产价格往有利方向变动,期权头寸却会降低其增值速度;

如果标的资产的价格往不利方向变动,期权头寸却会加快减值速度。

此外,当Gamma为正值时,状况与上面结论相反,但是时间损耗Theta值却为负值,这意味着时间又成为了投资收益的敌人。

因此,Gamma取任何数值对于投资者构建投资组合来说都存在一定的风险。

只有Gamma中性即为0时,才能真正的规避Gamma风险,降低交易组合风险。

期权的这种Gamma风险,在期权平值或者临近到期时最大。

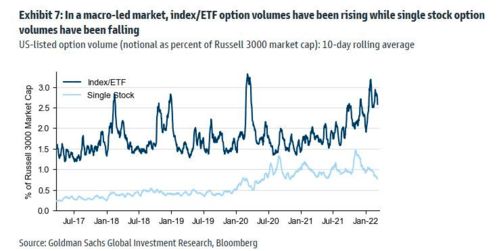

上图展示了看涨期权的Gamma与标的资产价格的关系。

如何对冲Gamma风险?由于标的资产的Delta始终为1,那么反映Delta变化率的Gamma就始终为0。

要想对冲交易组合的Gamma,便不能从标的资产入手,只能借助于那些价格与标的资产价格呈非线性关系的产品,例如期权。

一般情况下,投资者皆可从交易软件中直接获取期权合约的Gamma信息,无需自己计算。

但作为一个需要进行对冲Gamma风险的投资者,了解Gamma值的计算过程是有必要的。

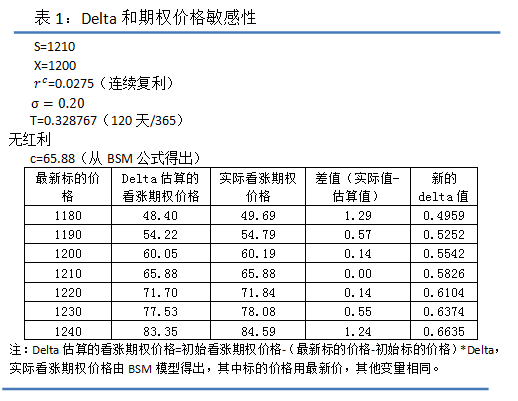

对于一个无分红派息的股票看涨或看跌期权,其Gamma值可以由下列公式得出:公式中,d1由BS模型得出,而N(x)为标准正态分布的密度函数。

S0为标的资产价格,σ为标的资产价格的波动率,T为期权的期限。

值得注意的是,作为期权的买方,Gamma的值大于0,而作为期权的卖方,Gamma的值小于0。

当我们持有一个Delta中性交易组合的Gamma为Γ(Γ≠0)。

我们需要寻找一个期权合约来进行Gamma对冲。

假设此合约的Gamma为Γt,加入wt数量的期权到此组合中,这样获得的新交易组合的Gamma为Wt Γt+Γ,要想使得新Gamma值保持中性,投资者需要交易的头寸为Wt =-Γ/Γt。

下面举个例子来进一步说明如何利用期权进行Gamma风险的对冲。

假设投资者持有一组Delta中性的组合,但是此时Gamma值为-300。

投资者决定利用X期权合约进行Gamma风险的对冲。

假设X期权合约的Delta值为0.5,Gamma值为1.5,要使Gamma值保持中性,则需要在此交易组合中加入-(-300/1.5)=200份期权。

但是,由于Delta值由0上升到了200×0.5=100,为了继续保证交易组合Delta的中性,投资者必须再卖出100份标的资产。

通过此例,我们可以发现在原本Delta中性的组合中,加入新期权会导致组合Delta的变化。

投资者在利用期权进行Gamma对冲之后,必须重新调整标的资产的数量来继续维持Delta中性。

因此对冲Gamma风险基本上分为两步,第一,通过买入/卖出一定数量的期权去对冲掉现有头寸的Gamma;

第二,通过买入/卖出一定数量的标的资产去对冲掉新增的Delta。

版权声明:本网所有内容,凡来源:“期货日报”的所有文字、图片和音视频资料,版权均属期货日报所有,任何媒体、网站或个人未经本网协议授权不得转载、链接、转贴或以其他方式复制发布/发表。

已经本网协议授权的媒体、网站,在下载使用时必须注明"稿件来源:期货日报",违者本网将依法追究责任。

二、如何用Delta和Gamma对期权头寸进行有效的对冲

对冲是一门学问,是控制风险的有效手段。

利用的好,甚至可以实现套利,比如铁汇赠金对冲,就是套利。

简单对冲,就是不同账户之间建立相反地头寸,这样市场行情波动时,盈亏相抵,就有效控制了风险。

举例说明:现货市场购买了一批金条,合同在三个月后执行,为了防止三个月内金条价格下跌可能带来的损失,可以在期货市场做一个黄金空单,如果三月内金价跌了,这个空单盈利,就能抵消掉实物金价的损失。

三、期权做市商如何对冲风险

1. 期权的做市商可以在卖出看涨期权的时候,同时买入现货,锁定风险和利润。

2. 风险对冲是指通过投资或购买与标的资产(Underlying Asset)收益波动负相关的某种资产或衍生产品,来冲销标的资产潜在的风险损失的一种风险管理策略。

3. 风险对冲是管理利率风险、汇率风险、股票风险和商品风险非常有效的办法。

与风险分散策略不同,风险对冲可以管理系统性风险和非系统性风险,还可以根据投资者的风险承受能力和偏好,通过对冲比率的调节将风险降低到预期水平。

利用风险对冲策略管理风险的关键问题在于对冲比率的确定,这一比率直接关系到风险管理的效果和成本。

四、卖出期权如何对冲风险,是delta吗

从上一期的学习中我们了解到,gamma是指交易组合中delta变化与标的资产价格变化的比率。

因此,gamma的取值关系到整个投资组合的损益状况。

当gamma的绝对值较大时,表明delta的变化随标的资产价格变化会非常快,投资者需要频繁调整delta值才能避免delta非中性风险。

当gamma的取值为负值时,如果标的资产价格往有利方向变动,期权头寸却会降低其增值速度;

如果标的资产的价格往不利方向变动,期权头寸却会加快减值速度。

此外,当gamma为正值时,状况与上面结论相反,但是时间损耗theta值却为负值,这意味着时间又成为了投资收益的敌人。

五、怎么用期权对冲股市风险

说的是对的。

不过仓位及点差一定要一样才有对冲作用,不过你还是没有赚。

参考文档

下载:塔勒布怎样用期权对冲股票风险.pdf《股票涨百分之50是什么意思呀》《五洲交通股票什么时候分红》《恒生电子股份有限公司是干什么的》《上市公司存货多好吗》下载:塔勒布怎样用期权对冲股票风险.doc更多关于《塔勒布怎样用期权对冲股票风险》的文档...声明:本文来自网络,不代表【股识吧】立场,转载请注明出处:https://www.gupiaozhishiba.com/article/31099068.html

唐浩明

唐浩明

发表于 2023-05-02 15:57回复 冬海波:提取码:OIIJ 《塔勒布经济学五部曲 (套装共5册)》包含了名的风险管理理论学者——纳西姆·尼古拉斯·塔勒布五部享誉世界的经典之作:《非对称风险》、《黑天鹅:如何应对不可知的未来》、《反脆弱:从不确定性中获益》、《。

毛昱衡

毛昱衡

发表于 2023-03-28 21:19回复 巩新亮胸:提取码:OIIJ 《塔勒布经济学五部曲 (套装共5册)》包含了名的风险管理理论学者——纳西姆·尼古拉斯·塔勒布五部享誉世界的经典之作:《非对称风险》、《黑天鹅:如何应对不可知的未来》、《反脆弱:从不确定性中获益》、《。

吉川晃司

吉川晃司

发表于 2023-02-27 23:05回复 金广洲:—纳西姆·尼古拉斯·塔勒布五部享誉世界的经典之作。阅读顺序分别为《非对称风险》、《黑天鹅:如何应对不可知的未来》、《反脆弱:从不确定性中获益》、《随机漫步的傻瓜》、《智慧与魔咒:塔勒布的黑天鹅哲学》。

北京附近

北京附近

发表于 2023-02-27 21:16回复 钟丽燕:2、如果你知道容易犯预测错误,并且承认由于有黑天鹅事件的影响,大部分“风险管理方法”是有缺陷的,那么你的策略应该极度保守或极度冒险,而不是一般保守或一般冒险。作者:纳西姆·尼古拉斯·塔勒布 出处:黑天鹅 6、由于经济。